投資家が今年学んだ5つのこと:経済と資産価格は予想以上に底堅いことが証明された[英エコノミスト]

![投資家が今年学んだ5つのこと:経済と資産価格は予想以上に底堅いことが証明された[英エコノミスト]](/content/images/size/w1200/2023/08/398869442--1-.jpg)

かつて経済学者ポール・サミュエルソンは、過去5回の不況のうち9回を予測したと言った。今日、彼らはまたもや狼の泣き声をあげたと非難されている。2022年、世界中の取引所は悲観論に支配され、資産価格は暴落し、消費者は悲鳴を上げ、景気後退は避けられないと思われた。しかし、これまでのところ、実際に景気後退を経験したのはドイツだけである。中央銀行が成長を止めることなくインフレ抑制に成功する「ソフトランディング」を想像しやすい国も増えている。そのため、市場は数ヶ月間パーティーモードで過ごした。夏の小康状態を、これまでの1年を振り返るチャンスと捉え、投資家が学んだことをいくつか挙げてみよう。

FRBは本気だった

今年の金利期待は奇妙なところから始まった。連邦準備制度理事会(FRB)はそれまでの9ヵ月間、1980年代以来の早いペースで金融引き締めを実施していた。それでも投資家は、中央銀行のタカ派的な姿勢を頑なに信じようとしなかった。2023年初頭の市場では、金利は今年前半に5%を下回るピークに達し、その後FRBは引き下げに転じると見られていた。これに対して中央銀行関係者は、金利は年内に5%を超え、引き下げは2024年まで続くと考えていた。

結局、中央銀行関係者が優勢となった。FRBは、銀行危機(後述)のさなかでも利上げを継続することで、インフレ抑制に真剣に取り組んでいることを投資家に確信させた。現在、市場はFRBの基準金利が5.4%で今年を終えると予想しており、これは中央銀行自身の予想中央値をわずかに下回る程度である。物価上昇に対して以前は無策だった中央銀行にとって、これは大きな成果である。

しかし、借り手はほとんど嵐を乗り切っている。

低金利時代には、借入コストが大幅に上昇するという見通しは、時に恐ろしいが信じがたい雪だるまのように思えた。雪だるまの登場は二重の驚きだった。金利上昇は現実味を帯びてきたが、それほど怖くはない。

2022年に入ってから、米企業が負っている最もリスクの高い負債(あるいは「ジャンク債」)の指数の平均利回りは4.4%から8.1%に上昇した。しかし、破たんした企業はほとんどない。ハイイールド債の債務不履行率は過去12ヵ月間に上昇したが、3%程度に過ぎない。これは、以前ストレスがかかった時よりもはるかに低い。例えば、2007年から2009年にかけての世界金融危機の後、デフォルト率は14%を超えた。

これは、最悪の事態はまだこれからだということを意味しているのかもしれない。多くの企業は、パンデミックの間に蓄えたキャッシュ・バッファーをまだ使い果たしておらず、金利が上昇し始める前に固定された非常に安い負債に頼っている。しかし、希望もある。ジャンク債務者のインタレスト・カバレッジ・レシオ(利益と金利コストを比較したもの)は、過去20年間で最も健全な水準に近づいている。金利上昇は借り手にとって生活をより困難にするかもしれないが、まだ危険な状態には至っていない。

3月10日、米国の中堅金融機関シリコンバレーバンクが破綻し、パニックに陥った数週間後、事件は恐ろしいほど身近に感じられるようになった。この破綻に続いて、他の地方銀行(シグネチャー・バンクとファースト・リパブリック・バンクも破綻)が経営破綻し、世界的な伝染病が発生したようだ。167年の歴史を持つスイスの投資銀行であるクレディ・スイスは、長年のライバルであるUBSとのできちゃった結婚を余儀なくされた。一時はドイツの金融機関であるドイツ銀行も傾きかけた。

幸いなことに、本格的な金融危機は回避された。5月1日にファースト・リパブリックが破綻して以来、これ以上銀行が倒れることはなかった。米国の銀行株を対象としたKBW指数は、3月に入ってからまだ20%ほど下落しているものの、株式市場は数週間のうちにそのダメージから立ち直った。信用収縮が長期化するとの懸念は現実のものとならなかった。

しかし、この幸せな結果は、犠牲がなかったとは言い難い。アメリカの銀行破綻は、FRBによる即席の膨大な救済策によって食い止められた。その意味するところのひとつは、中堅の金融業者でさえも「大きすぎて潰せない」と見なされるようになったということだ。このことは、そのような銀行が、うまくいかなくなったら中央銀行が手当てをしてくれるという仮定の下で、無謀なリスクテイクに耽ることを助長しかねない。クレディ・スイスの強制買収(UBSの株主には投票権が与えられなかった)は、規制当局が破綻した銀行にどのように対処すべきかを詳述した、丹念に作成された「破綻処理」計画を回避した。役人たちは、平時にはそのような規則に誓いを立て、危機の際にはそれを反故にする。金融界で最も古い問題のひとつは、いまだに広く受け入れられている解決策がないことだ。

株式投資家は再び大手ハイテクに大きく賭けている

昨年は、米国のハイテク大手への投資家にとって屈辱的な年だった。わずか5社(アルファベット、アマゾン、アップル、マイクロソフト、テスラ)がS

&P500指数の4分の1近くを占めていたからだ。しかし、金利上昇が足かせとなった。1年の間に、同じ5社が38%値下がりしたのに対し、他の指数はわずか15%の値下がりにとどまった。

そして今、巨大企業が復活した。メタとエヌビディアの2社も加わり、「華麗なる7社」が今年上半期のアメリカ株式市場のリターンを独占した。これらの企業の株価は急騰し、7月にはナスダック100種株価指数の60%以上を占めるまでになった。このようなハイテクブームは、投資家の人工知能に対する熱狂と、最大手企業が人工知能を活用するのに最適な立場にあるという最近の確信を反映している。

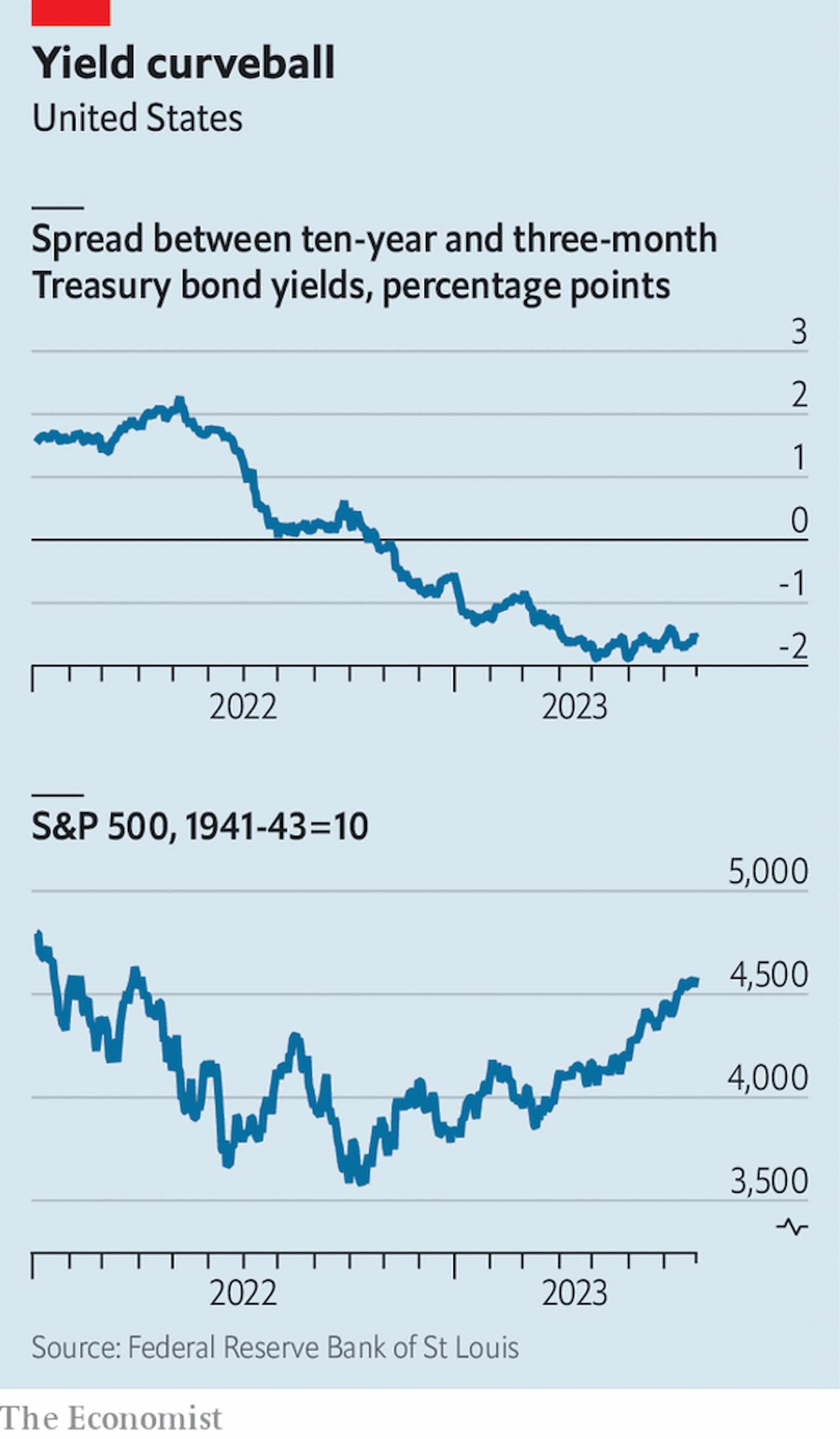

イールドカーブの逆行が直ちに破滅をもたらすわけではない

株式市場の暴騰は、債券投資家がまだ到来していない景気後退を予測していることを意味する。通常、長期債の利回りは短期債の利回りを上回り、長期の貸し手が直面するリスクの大きさを補っている。しかし、昨年10月以降、イールド・カーブは「反転」し、短期金利が長期金利を上回っている(図表参照)。これは金融市場にとって、景気後退を示す最も確実なシグナルである。考え方はおおよそ次のようなものだ。短期金利が高い場合、それはおそらくFRBが景気を減速させインフレを抑制するために金融を引き締めたからである。そして長期金利が低ければ、FRBが最終的に成功し、より遠い将来に利下げを必要とする景気後退を誘発することを示唆する。

このような逆転現象(10年物国債利回りと3ヵ月物国債利回りの差で測定)は、過去50年間で8回しか起きていない。そのたびに景気後退が続いていた。案の定、今回の逆回転が始まった10月、S&P500は年初来安値を更新した。

しかし、それ以降、経済も株式市場も重力に逆らったかのように推移している。FRBが利下げに踏み切るほどインフレ率が低下する前に、まだ何かが壊れるかもしれない。FRBが利下げに踏み切るほどインフレ率が低下する前に、まだ何かが壊れるかもしれないのだ。しかし、一見誤作動のないように見える指標が誤作動を起こした可能性も高まっている。サプライズの多い年だけに、これは最高のサプライズだろう。

From "Five things investors have learned this year", published under licence. The original content, in English, can be found on https://www.economist.com/finance-and-economics/2023/08/01/five-things-investors-have-learned-this-year

©2023 The Economist Newspaper Limited. All rights reserved.

翻訳:吉田拓史、株式会社アクシオンテクノロジーズ