スタートアップ

米IPO復調は脆弱も出口を探すユニコーンは長蛇の列

米株式市場では、大型上場が3つ続き、IPO復活の機運が高まるが、実際の需要は小さいままだ。それでも、ユニコーンたちはこの出口に長蛇の列を作り始めている。

特に政府や大企業による巨額の資金の管理

スタートアップ

米株式市場では、大型上場が3つ続き、IPO復活の機運が高まるが、実際の需要は小さいままだ。それでも、ユニコーンたちはこの出口に長蛇の列を作り始めている。

金融

高齢化と公定歩合の上昇は、イノベーションに悪影響を与えているかもしれない。世界一の高齢化にさらされ、長期に渡った低金利時代からの決別が示唆される日本は、技術革新の砂漠と化すのだろうか。

マーケット

ソフトバンクグループ(SBG)の孫正義氏は、近く上場する英半導体設計のアームを「AI銘柄」に仕立て上げ、割高な時価総額を得ようとしている。昨今のAIブームの受益者ではないアームの価格は、インテルと同じ物差しに当てると、2.5兆円まで萎む。SBGの想定の3分の1だ。

金融

MUFGとみずほが日本企業向けのクロスボーダー決済で、米国のシステムをトンネルする仮想通貨を使った手段を提案する模様だ。中国中銀やUAEらの先行例を市中銀行が追走し、米ドル覇権の要衝であるSWIFTを迂回する試みである。

日本

ソフトバンクグループ(SBG)がビジョンファンドのArm株を買い上げて、世界中で投資攻勢を進めるサウジへ利益供与すると取り沙汰された。新ファンド組成の布石になるかもしれないが、SBGは生命線のキャッシュを失う。孫正義氏好みのリスキーな戦略のように見える。

デジタルウォレット

ブラジルのインスタント決済基盤Pixは、同国の主要なリテール決済手段になった。インドの事例とともに、中銀や政府が基盤を構築し、民間機牛にオープンにすることがベストプラクティスだというコンセンサスを形成している。

金融

デジタル決済の世界では、先進国はレガシーシステムと既得権益でがんじがらめになる一方、新興国がリープフロッグしデファクトスタンダードを作った。米国で新たに発足した決済基盤FedNowは、レガシーな銀行間決済を換装し、クレジットカードの独占を打ち砕くのか。

不動産

今年、金利上昇の影響で米地銀が数行倒れた。ここに続きかねない危機の震源が、商業用不動産である。特にオフィスでは状況が深刻で、空室率が高まっており、借入コストの上昇が追い討ちをかけている。

マーケット

ソフトバンクグループ(SBG)は出資先のフィンテック新興企業Revolutと紛争を抱えた。出資時の企業価値4.6兆円が、半分以下まで落ちたと取り沙汰される中、株主間紛争が加わり、SBGの頭痛の種が増えた。

金融

最新研究は、スタートアップ関係者のツイートが、先月のシリコンバレーバンク(SVB)の取り付け騒ぎを悪化させた証拠を発見した。皮肉にも、数多くのSNSを育んだシリコンバレーが、SNSの負の側面を露見させた格好だ。

金融

米国には破綻したシリコンバレーバンク(SVB)と同様に金利リスクのヘッジが不十分だった銀行が多くあることを示唆する論文が出た。他の中小銀行が、含み損の緩慢な拡大を発端として破綻する可能性は否定できない。

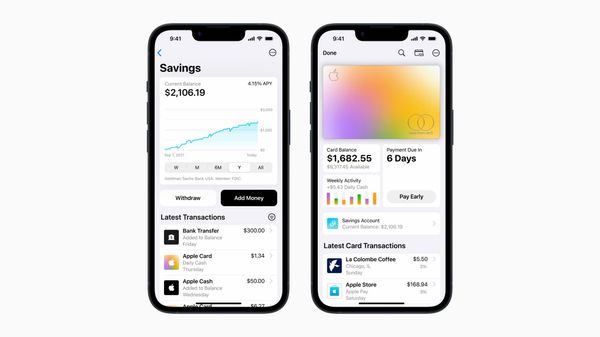

フィンテック

Appleが発表した高利回りの「普通預金口座」は、中国のアリペイの資産運用製品のクローンに見える。約束された全米平均の10倍超の利息は、銀行破綻の影響で預金流出に苦しむ米国の中小銀行を「捕食」しかねない。