昨年のブームを牽引した「攻撃的なベンチャー投資家」が急減速

2021年にベンチャーキャピタル(VC)業界を熱狂の渦に巻き込んだソフトバンクグループ(SBG)やタイガー・グローバル、コーチュー・マネジメントの三社は、今年に入り急ブレーキを踏んでいる。

2021年にベンチャーキャピタル(VC)業界を熱狂の渦に巻き込んだソフトバンクグループ(SBG)やタイガー・グローバル、コーチュー・マネジメントなどのVCとヘッジファンドを兼ねる「クロスオーバー・ファンド」は今年、急ブレーキを踏んでいる。

データプロバイダーPitchBookのデータによると、タイガーは今年、ベンチャー投資のペースを落とした。完了した投資案件数は、第1四半期の136件、第2四半期の105件と比較して、2022年第3四半期はわずか44件にすぎない。一方、コーチューは、2021年第4四半期の51件のピークから減少し、2022年第3四半期にわずか10件の案件を完了しただけだ。

しかも、タイガーが投資家として参加した今年の新規投資案件の総額は、11月10日現在、前年同期比で60%近く減少しており、コーチューの案件総額は67%近く減少しているとPitchbookは報じている。

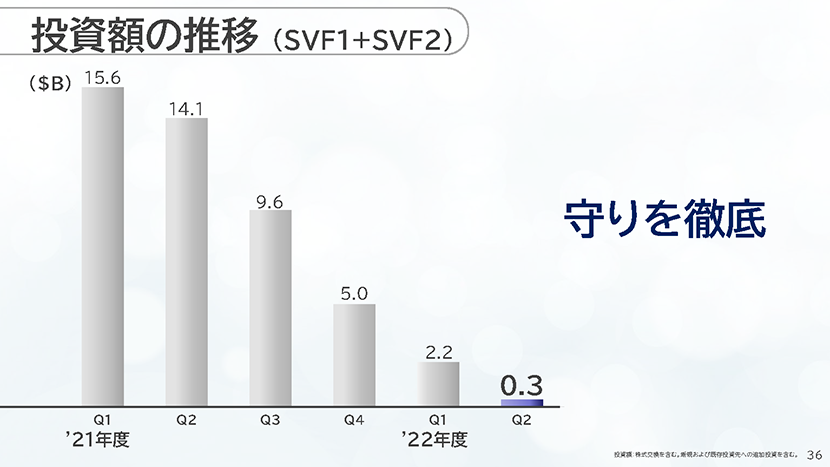

SBGもベンチャー投資の世界で急速に存在感がなくなった。2021年4−6月期(下図の21年度Q1)の156億ドルから、2022年7−9月期には3億ドルまで減った。同社は積極策を牽引してきた孫正義氏が傘下の半導体企業Armのみに集中するとし、「守りの姿勢」を強調している。積み上がった有利子負債とファンドの優先株投資家に対する配当金を勘案すると、SBGがいつこの領域に戻ってくる可能性を予想することは難しいだろう。

昨年、クロスオーバー・ファンドは、ベンチャー・キャピタル(VC)に不可逆の変化を与える勢いに見えた。しかし現在では、市場全体の低迷の影で、すっかり影が薄くなってしまった。

タイガーは今年、ヘッジファンドの価値が半減し、非上場企業の株式の多くを評価減させられ、スター投資家の一人だったジョン・カーティウスは10月に同社を去った。タイガーのスタートアップ投資部門は9月30日現在、約430億ドルを管理しており、年末の650億ドルから減少している。更に悲惨なのは、公開株投資部門の資産は、350億ドルから150億ドルに縮小したと報じられた。

一方、コーチューはテック株の暴落を比較的うまくいなしている部類なのかもしれない。コーチューのヘッジファンドは今年に入ってから19%ダウンにとどまっている。先月、年初に公開株のポジションを削減し、資産の大半を依然として現金で保有していると述べた。 しかし、同社の非上場株投資の多くは、公開市場の大幅な下落を反映し、まだバリュエーションが決定されていないと言われる。

静かに回避され続ける非上場株投資の再値付けはSBG、タイガー、コーチューに共通する頭痛の種である。特にレイトステージ(後期段階)と呼ばれる上場前の投資は、株式市場の長期低迷の影響をほぼそのまま受ける。

多くのクロスオーバーは成熟したスタートアップ企業、いわゆるグロース投資にフォーカスしていた。それらの企業の企業価値は、理論上、上場を控えているため、公開市場価格により近くなる傾向がある。つまり、クロスオーバー・ファンドは株式市場の急落によって、公開株と未上場株の双方でダメージを負うはめになった。

非上場市場にはユニコーン(企業価値10億ドル以上のスタートアップ)が多すぎると言われ、そのうちの一握りしかIPOマーケットにたどり着けないと言われる。彼らがエグジットする重要な経路であるIPOは恐ろしいほど低調だ。これは彼らが握っている大量のユニコーンの馬券が、市況が回復したとしても、必ずしも救われるわけではないことを示している。

これらを踏まえた結果、タイガーとコーチューはバリュエーションの暴落を免れた、アーリーステージ(初期段階)への投資へと移動しているようだ。アーリーステージは株式市場の影響が薄く、潜在的なリターンが以前残存するため、投資家からは「最後の楽園」のように見える。米国のアーリーステージ・スタートアップ投資では、市場全体に逆らうようにバリュエーションが上昇している。先月、タイガーとコーチューの両社は、アーリーステージの新興企業向けの新たな資金調達を目指していることを明らかにした。両社の調達目標の合計額は65億ドルだ。

新興企業データプロバイダーCrunchbaseの報告によると、9月にタイガーは米国の新興企業に対して7件の資金調達ラウンドに参加し、Gaingels、Andreessen Horowitz、Alumni Venturesに続いて、同月に最も活発なベンチャー投資家の1つになった。ちなみに、2021年9月には16件のディールを行っている。

コーチューは今年初め、市場の低迷に対応して20億ドルの「Tactical Solutions Fund(戦略的ソリューションファンド)」を立ち上げたが、その一部は、IPOの窓口が閉ざされたまま、成長段階の新興企業をより多くの投資資金で支援するために充当されていると、この問題に詳しい関係者は述べているという。このファンドは、企業がダウンラウンドをすることなく「時間を買う」ことができるように、仕組みのある株式投資を提供するものだと、この人物は述べている。

クロスオーバー・ファンドの資本は、すぐにベンチャー企業を支配し、歴史上最も急激な技術ブームの1つを牽引した。その一つの要因が迅速な投資意思決定だった。タイガーは、通常社内で行われるデューデリジェンスの多くをコンサルティング会社のベイン・アンド・カンパニーにアウトソーシングしたことで評判となり、前例のないスピードでディールを成立させた。かつては少なくとも2〜3週間かかっていた資金調達が、面談からタームシートまで最短で1日で完了するようになった。

タイガーらの算入がスピードを加速し、VCが互いに競い合ってディールを獲得しようとするため、取引が猛烈なペースで進み、新興企業はこれまで以上に高いバリュエーションで資金を集められるようになった。

タイガーとコーチューの双方とも、著名な投資家ジュリアン・ロバートソンのタイガー・マネジメントの下で経験を積んだ投資家が開業したもので、タイガーカブ(トラの子ども)と呼ばれる。