大富豪の新手の資産管理手法「ファミリーオフィス」の黄金期

億万長者の安定した生活に欠かせない存在となったファミリー・オフィス(FO)は急成長を遂げている。彼らの役割には、家族の富の管理、資産の管理、その他のサービスが含まれており、日常的なもの(請求書の支払い)から厄介なもの(後継者計画)まで、多くの場合、その役割は多岐にわたる。

今や、億万長者の安定した生活に欠かせない存在となったファミリー・オフィス(FO)は急成長を遂げている。彼らの役割には、家族の富の管理、資産の管理、その他のサービスが含まれており、日常的なもの(請求書の支払い)から厄介なもの(後継者計画)まで、多くの場合、その役割は多岐にわたる。最大規模のFOは大規模な取引では世界的な銀行や株式非公開会社と競合することができるようになった。しかし、彼らはまた、定義上、民間企業であり、それゆえにほとんど理解されていない。

この急増は、世界の億万長者の数が加速していることを反映している。そのうちのどれだけの富がFOにあるのかは誰にもわからないが、妥当な推測としては3兆ドルから4兆ドルと言われている。この成長を説明するにはいくつかの要因がある。1つは、「流動性イベント」の増加である。創業者やその相続人が、例えば新規株式公開などで事業を運営している事業から現金化し、管理が必要な現金のプールを生み出しているのである。特にアジアから新たに生まれた億万長者は、自分たちはFOなしでは富豪クラブの正会員ではないと感じるようになってきている。第三の要因として、不透明で悪用された手数料に関するスキャンダルや、銀行がキックバックの見返りに自社の高額商品やパートナーの高額商品を勧めてくることから、第三者のマネーマネージャーへの幻滅感があるとされる。

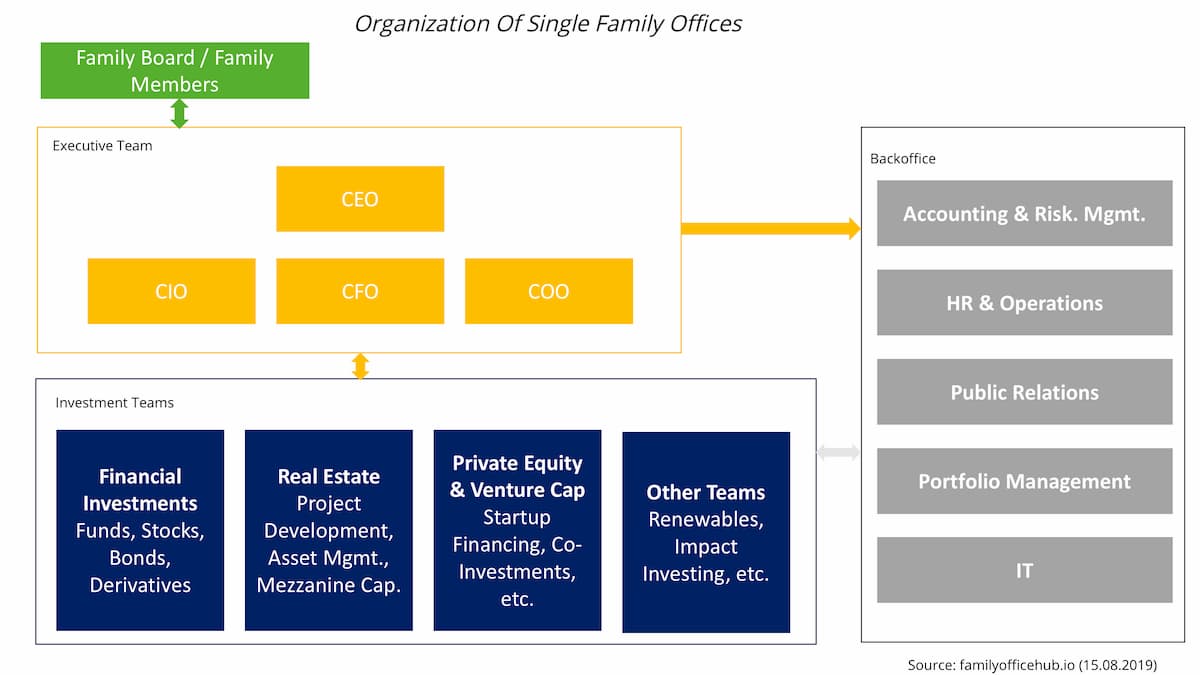

FOの定義はあいまいだ。家族とのつながりが薄い、あるいは全くない投資会社の中には、知名度の高さを理由にそのタグを主張しているところもある。大手のより強力なFOの中には「私募投資会社」や「キャピタル・パートナーシップ」などの名称を好むものもいる。ほとんどの場合、2つのカテゴリーのいずれかに当てはまる。最も純粋な形態は「シングル・ファミリー・オフィス(SFO)」で、多くの場合、家族経営のビジネスから生まれ、一つの家族にサービスを提供し続けている。平均的には、十数人の従業員がいる。ランニングコストは、少なくとも1億ドルから1億5千万ドルを持つ家族にとってのみ意味があるようなものだ。Campdenの報告書よると、約5,300のSFOが存在し、そのうち4分の3は北米や欧州にあるという。

「マルチファミリーオフィス(MFO)」は、対照的に、複数のマスターにサービスを提供している。ほとんどは2、3の家族の資産管理を担当している。最大のものは何百ものサービスを提供している。コストをプールすることで、2,500万ドルと少しでも一族のために実行可能になる。いくつかのMFOはSFOとして始まり、成長を求めて後に分岐していく。他には、サードパーティのマネーマネージャーがマルチクライアントビジネスとして設立したものもある。

あるいは、合併によってハイブリッドが誕生したものもある。ロンドンを拠点とするストーンヘージ・フレミングは、2014年に英国のフレミング家(ジェームズ・ボンドの生みの親であるイアン・フレミングの親戚)のオフィスが、アパルトヘイト体制から逃れてきた南アフリカの家族にサービスを提供する受託会社と合併して誕生した。この会社には約250の家族が登録されている。

MFOの中には、家族の唯一のFOとして機能するものもあれば、補助的に機能するものもある。ロンドンを拠点とするもう一つのMFO、サンデイルは、英国の保険会社プロヴィニティの売却に端を発し、前所有者であるスコット家をはじめとする31世帯の資金を管理している。創設者であるアレックス・スコット(プロヴィニティを設立したジェームズ・スコット卿の曾孫)によると、これらの家族の中には、株式や債券の資産配分などの専門知識を持っている場合にはサンデイルを利用しているところもある。

新手のバイアウトバロンズ

この多様性は、FOの規模が様々であることを意味する。平均的なものは5億ドルから10億ドルを管理している。SFOを中心とした最大手は、それよりもはるかに多くを管理している。ジョージ・ソロスの会社は250億ドルを管理している。その他の巨大企業には、ハイアットホテルチェーンを運営する一族の子孫が経営するプリツカー・グループや、ドイツのライマン一族が所有するJABなどがある。最大手の投資会社は数百人の従業員を抱え、資金管理以外にも目まぐるしいほどの活動を行っている(あるいは外部のマネージャーを選んで活動している)。これは、税務や法務サービス、コンプライアンス、サイバーセキュリティと請求書の監視を含む。

いくつかはまた、旅行を手配するようなより個人的なコンシェルジュサービスを提供している。婚前契約書の締結のような結婚や離婚をナビゲートする繊細な問題に役立ったり、次の世代に引き継ぐための相続税対策を行ったりします。また、億万長者の中には慈善活動を支援する人もいますが、ほとんどの億万長者は寄付を調整するために別々の慈善財団を持っている。

FOの役割は、投資の難問から子供の暴走まで、信頼できるアドバイザーへと進化してきた。FOを「超富裕層のためのスーパーヘルプ」と表現する向きもある。

しかし、これらの金融の執事は過去に囚われているわけではない。一部のFOにとっては、富を増やすことよりも富を維持することの方が重要だ。多くの人は金融の最先端で快適に過ごしている。例えば、プリッツカーズやビル・ゲイツのFOは、最もリスクの高い担保付融資債務(証券化された負債の一形態)の「エクイティトランシェ」を熱心に購入していると報じられている。

FOもまた、大麻、eスポーツ、暗号投資などの多様な分野に参入している。多くの場合、FOは外部投資家とも規制当局とも関係を持たないため、論争の的となる投資に対して柔軟性を持たせることが可能だ。例えば、アメリカでは、家族や仲間のためだけに資金を運用する者は、開示や投資顧問を管理するその他の規則から免除されている。

大金を持った開放的な投資家は、企業のバイアウトの世界を揺るがしてきたが、それはFOが大規模な株式や企業全体の買収を好むようになったからである。FOのポートフォリオに占めるプライベート・エクイティのシェアは着実に上昇している。2018年の時点で、株式に次ぐ平均的な1秒間の5分の1以上を占めている。調査会社のPitchBookによると、2016年に行われた1,000億ドルのディールは、2011年の投資額の4倍に達している。ブルームバーグは、このような買い付けの爆発を「プライベート・エクイティの富裕化」と呼んだ。また、Campdenの2018年の報告書では、FOのプライベート・エクイティへの投資額は、直接投資とファンドを通じた投資の両方を含め、2017年から2019年の間に4分の3増加する可能性があると結論づけている。

ターゲットの視点から見ると、FO は銀行やプライベート・エクイティ企業と比較して、長期的な資本や一般的に押し付けがましくない態度など、いくつかの利点がある。一般的にFOは少なくとも10年間は投資を続けたいと考えているのに対し、プライベート・エクイティ・ファンドは5~7年後に資産の売却を検討している。創業者の息子がプラスチック容器メーカーのRing Container Technologiesを売却した際には、デル創業者のマイケル・デルのFOであるMSD Partnersを選んだ。

ウォール街における一族の富の力は、一部のM&Aメーカーがそれを中心にビジネスを構築していることにも通じるものがある。ゴールドマン・サックスの元パートナーであるバイロン・トロットは、そのようなファシリテーターの一人であり、FOに有益な案件を提供し、投資に関するアドバイスを提供し、自身のビークルであるBDTキャピタル・パートナーズを通じて共同投資を行っている。彼は、JABによる190億ドルのドクターペッパー・スナップルの買収に携わり、プリッツカーズ家やウォルマートの背後にあるウォルトン家と親しい関係にあると言われている。同氏は、富豪やファミリーオフィスを金主とした91億ドルの新たなファンドを立ち上げたと報じられている。

小規模FO

ロングテールに分布する小規模なFOのは、より控えめな取引に熱心に参加している。その一つが、アルバート・スタトンが設立したラテンアメリカの飲料ボトラー、パナムコの売却が創業のきっかけとなったコネクシオン・キャピタルである。同社は、新製品を持つ消費財企業への100万ドルから1,000万ドルのアーリーステージの投資に焦点を当てており、少なくとも10年間は投資を継続することを目指している。最近では、砕いたアーモンドペーストを再水和して作る、よりクリーミーなアーモンドミルクを有望視する企業に投資した。

コネクシオンはまた、FOのためのマーチャントバンクのような役割も果たしており、他の家族、特にラテンアメリカ出身の家族をクラブ取引に連れてきて、現在40~50の家族がネットワークに参加している。

対照的に、ヘッジファンドへの投資は減少しており、現在ではポートフォリオの6%に過ぎない。市場で苦戦し、衝動を鎮めるために設計された規制によって足手まといになっているヘッジファンドは、何年にもわたってFOのリターンの足を引っ張ってきた。ジョン・ジェイコブソンのハイフィールズ・キャピタル(かつてハーバード大学の資金の大部分を管理していた)や、レオン・クーパーマンのオメガ・アドバイザーズなど、投資家への資金を戻し、自らFOに転身する者が続出している。ブルークレストのようなヘッジファンドは、会社のパートナー、トレーダー、その他のスタッフにサービスを提供し、家族や友人のオフィスと化している。

FOは、その規模が大きくなったことで、かつてヘッジファンドに惹かれていたような優秀な人材を引き寄せるのに苦労しなくなった。FOに転職する人たちは、規制や公的な監視が少なく、誰と取引をするかの管理が容易になり、ワークライフバランスも良くなることを期待しているという。ブルークレストがFOに移行して以来、ゴールドマン・サックスやブラックロックのトップトレーダーを引き付けてきた。

一時期注目を集めたのは、かつてメリルリンチとモルガン・スタンレーの将来のリーダーになる可能性があると見られていたグレッグ・フレミングの採用だった。フレミングは、投資会社のバイキングからの支援を受け、1970年代から複数のファミリーにサービスを提供してきたロックフェラーのFOを、ウェルスマネージャー、アドバイザリー会社、証券会社、ブティック型投資銀行の3つを1つにまとめたような形で改革を進めようとしている。フレミングは、新会社であるロックフェラー・キャピタル・マネジメント(RCM)が運用する資産を5年以内に5倍の1,000億ドルにすることを目標としている。

大手銀行は、プライベート・エクイティ・ファームと同様に、RCMのような組織との提携に熱心である。ほとんどの銀行は、FOにサービスを提供するグループを成長させている。UBSの場合は、資産運用部門と投資銀行部門のジョイントベンチャーであり、資産やリスクの管理を支援するだけでなく、プライベート・エクイティ案件をFOに提供し、資金調達を手配することも目的としている。J.P.モルガンは、20 億ドル以上の資産を保有するFO に焦点を当てている。銀行は、富裕層との関係を強化するためのイベントを開催している。クレディ・スイスが2017年にデトロイトで開催した都市再生をテーマにしたイベントには、総額750億ドルの資産を持つ約40のファミリーの代表者が参加したと報じられている。

最大の課題は相続

FOの最大の課題は相続だ。相続人は、今後10年から15年の間にこのような財産の3分の2を支配することになると予想されている。しかし、子供たちが資産を管理するための準備をするのは簡単ではない。前出のCampdenの調査では、8%の家庭の子供たちは、自分たちの富の管理には関わりたくないと答えている。

何らかの社会的意義のある投資はFOの相続人の関心の的になりつつある。FOは一般的な資産運用マネージャーよりもこの種の投資に関心を持っている。社会的良心を持ったミレニアル世代の相続人が、より持続可能性に関する投資を行うようになると、多くの場合、オーナーが別個に設立した慈善財団と連携することになる。有名なのは大型ファミリーオフィスの持続可能性慈善事業のシンジケートであるCREOだ。

FOは拡大モードに入っており、他の大陸にサテライトオフィスを開設している。新拠点の最も人気のある場所はシンガポールで、政府はより多くのFOを誘致するために官僚的な手続きを大幅に緩和している。アジアへの進出ラッシュは、投資機会に近い場所に立地することもあれば、MFOにとっては、急成長する潜在的な新規顧客のプールに近いこともある。

中国だけでも、2017年には週に2人の新たな億万長者を輩出した。金持ちのアジア人は、自分たちが作ったビジネスに資金を維持し、コングロマリットを構築するために再投資することを好んでいた。テクノロジーやサービスで多くの資金を稼いだ新世代は、現金化して資産を売買し、資産の一部を投資ビークルに移すことに抵抗がない。過去10年間で、アジアに拠点を置くFOの数は約50社から500~1,000社に増加している。

このように、家業から現金を手放して他の場所に投資したいという意欲が高まっていることと、富の管理を自分で行うというアプローチの台頭が相まって、FOの数は今後も増加していくことが予想される。今後15年間で2兆ドル以上が起業家から相続人に渡ると予想されており、ファミリー・オフィスは黄金時代に突入している。