【米IPO】米スマホ証券Robinhood 高成長と黒字化を兼ねる優良上場も規制リスクが玉にきず

規制当局の調査と個人投資家の群衆行動がリスク

要点

Robinhoodは米株式投資の民主化を成し遂げ、黒字化した好ましい業績とともに上場しようとしている。ただ、規制当局の調査と個人投資家の群衆行動は同社にとって一定のリスクだ。

今年最も期待されているIPOの1つであるRobinhoodは、上場目論見書で純利益を開示しており、ここ数カ月の間に行われたフィンテック企業やデジタルプラットフォーム企業のIPOとは非常に対照的である。

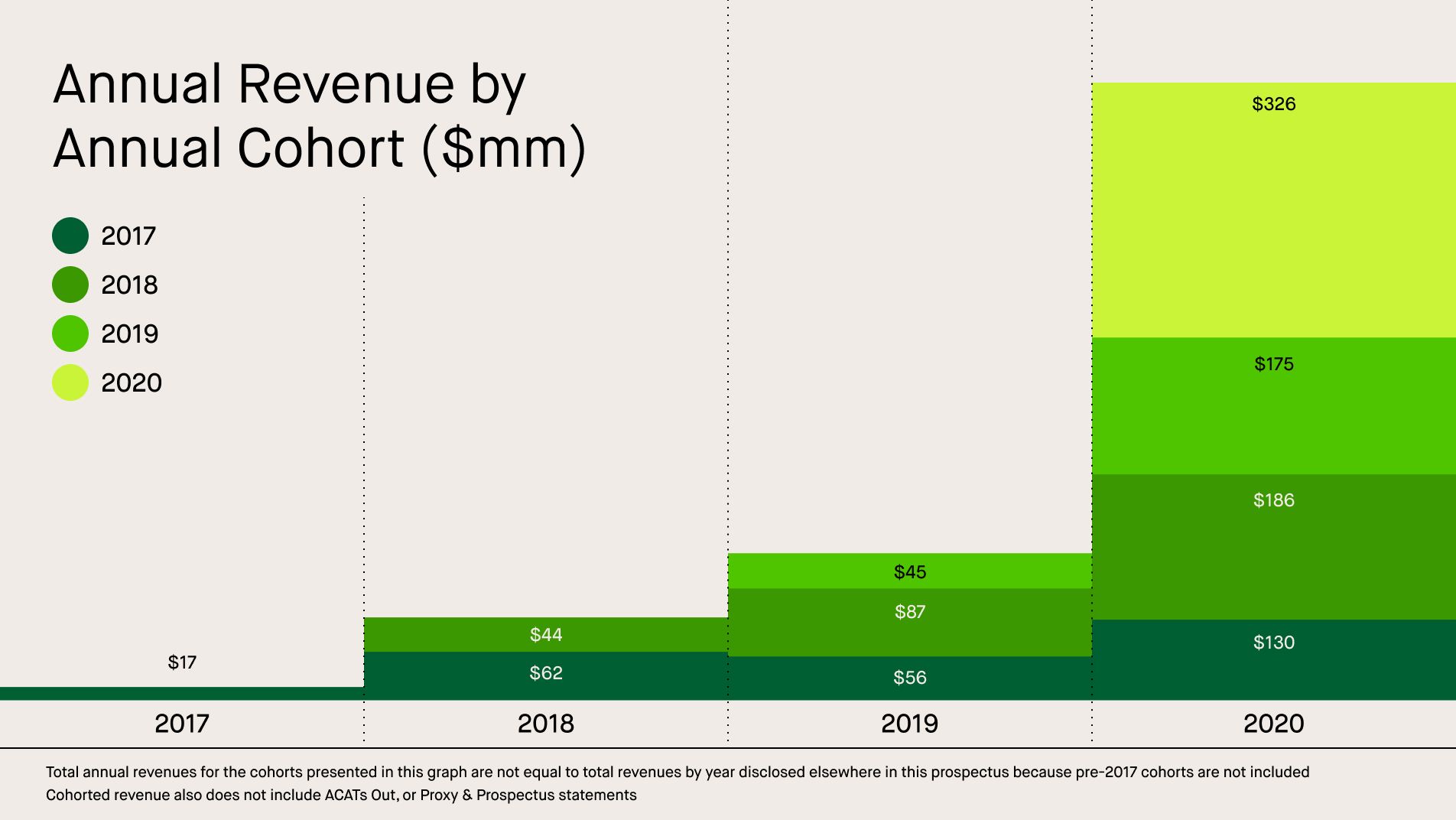

業績は力強い成長曲線を維持している。2020年の収益が前年比245%増の9億5,900万ドル。2021年第1四半期の収益は5億2,200万ドルとなり、前年同期比で300%以上増加している。純損益は2019年の1億700万ドルの赤字から、2020年の700万ドルの黒字へと転換し、また、調整後EBITDA(キャッシュフローの目安)は、前年の−7,400万ドルに対し、1億5,500万ドルとなった。

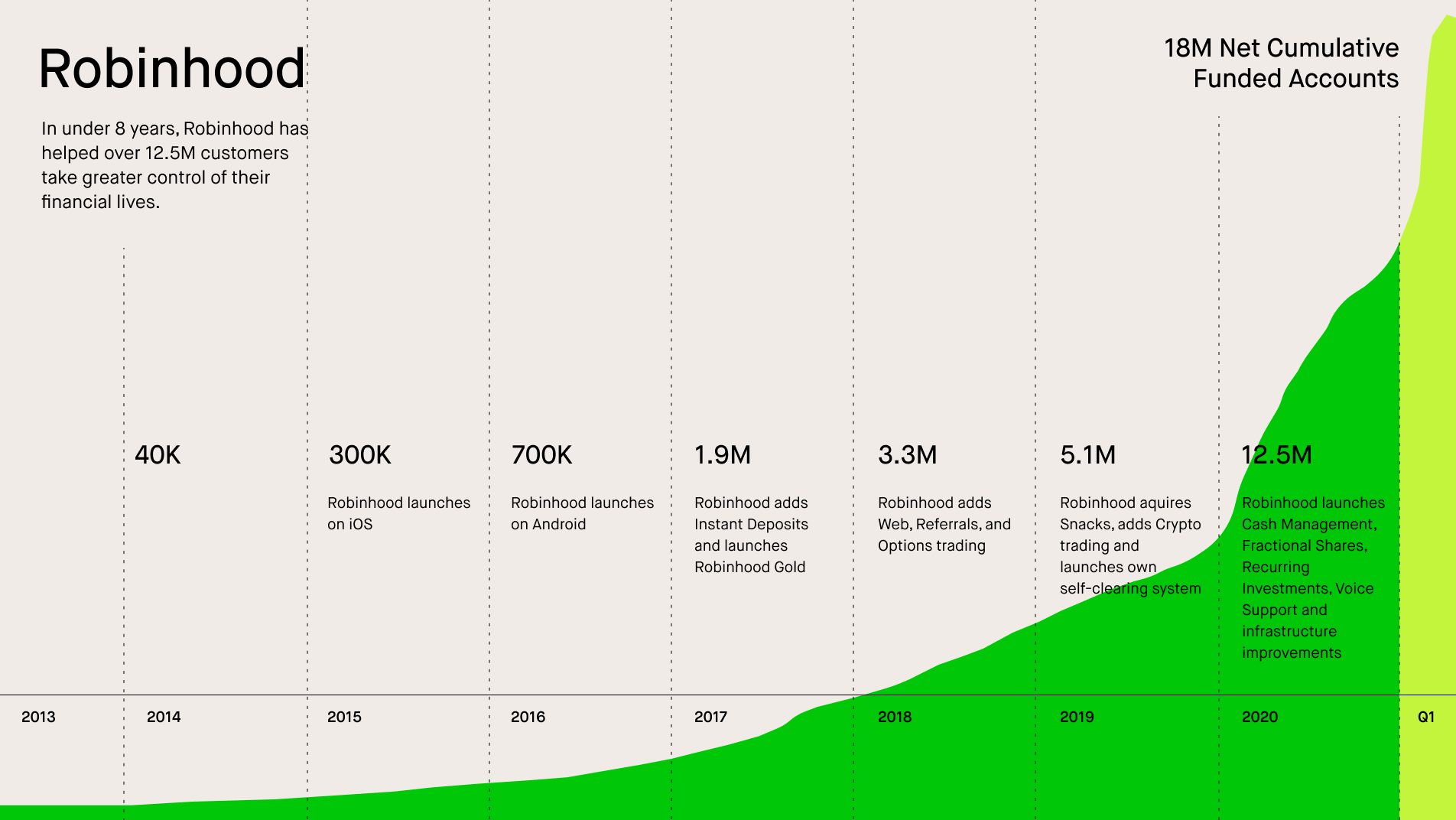

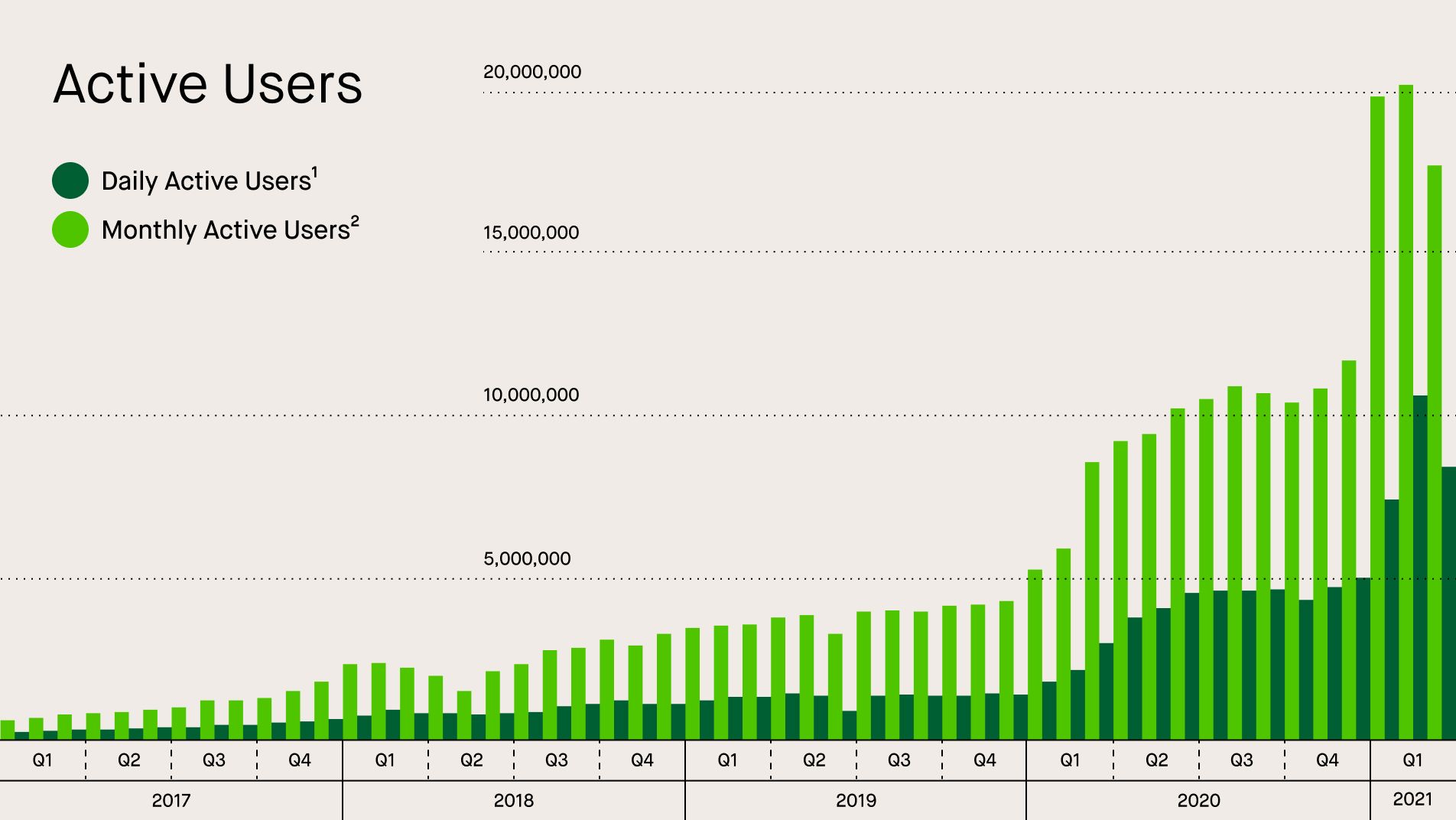

同社は2021年3月31日時点で、810億ドルの預かり資産(AUC)と1,800万の証券口座(前年同期比151%増)を保持。月間アクティブユーザー数(MAU)は、該当年の12月には1,170万人と前年同期比172%の増加を示している。

これらは、同社の成長が昨年のコロナ相場による一過性のものではないことを裏付けているだろう。

2021年3月31日までの3カ月間に、約4億2,044万ドルの収益に対して、約14億4,000万ドルの損失を計上しているが、これは本業が関係しておらず、同四半期において、Robinhoodは、約14億9,000万ドルの転換社債およびワラント負債の公正価値の変動を報告したためだ。

Robinhoodの市場デビューは、今夏のIPOの中でも重要なものになると思われる。WSJが引用したDealogicのデータによると、2021年に米国で上場した企業の株式売却額は1,900億ドルを超え、2020年の記録をすでに上回っている。

株式投資の民主化とそのリスク

ウォール・ストリート・ジャーナル(WSJ)の報道によると、Robinhoodは近日中に予定しているIPOで販売される株式の35%を個人投資家に割り当てる予定で、これは他のIPOよりもはるかに高い割合だ。

これに先立って、同社は取引プラットフォームがIPOを「民主化」するためのプログラムを開始したと発表している。IPO Accessと呼ばれるこの取り組みは、アカウントサイズや注文額に関係なく、IPO株をRobinhoodの顧客に提供しようとするものだ。

これまでのところ、Robinhoodのユーザーが利用できるIPOは、空港生体認証企業のClear Secure、言語アプリのDuolingo、スクラブメーカーのFigsなど、数社に限られている。それでも、Clear Secureは、30日の公開時に43%もの急騰を記録し、重要な先例となった。

発行体が個人投資家に割り当てる株式数は10%に満たない傾向がある。その多くは銀行のコネのある機関投資家や富裕層に配分されている。ただし、注目すべき例外もある。2012年に上場したFacebookは、IPO株の約25%を個人投資家に販売した。

Robinhoodがその増加に貢献した個人投資家は現在、ウォール街の1日の取引の10%を占めており、彼らは最近の「ミーム株」の増加に貢献している。

Robinhoodは自社製品を通じて株式投資デビューをした人がユーザーの多数派であることを明らかにしている。「2015年1月1日から2021年3月31日までに、当社のプラットフォームで口座に資金を提供している顧客の半数以上が、Robinhoodが彼らの最初の証券口座だったと話している。2016年から2021年までに米国で開設されたすべての新規リテール資金提供口座の50%近くが、Robinhoodで作成された新規口座であると考えている」。

また、口コミはRobinhoodの成長への強い導線となっている。2020年の証券口座の純増分の80%が紹介プログラムを通じて行われたという。

一部のアクティブなRobinhood利用者は、Redditのチャットルーム「WallStreetBets」、Twitter、Discordのようなソーシャルメディアを活用し、集団的な売買行動を見せている。

この個人投資家の群れとその群衆行動は、Robinhoodだけならず、証券市場全体のリスクにもなっている。これに伴い、規制当局は同社への手綱を絞りつつある。今年初め、マージンコールに直面したRobinhoodが注文が殺到したGameStop株の取引を停止し、一部のユーザーが大きな損失を計上したとき、多くのユーザーが憤慨した。Robinhoodはその後、下院金融サービス委員会の公聴会とSECやCFTCの調査、それから司法省の捜査に直面した。

マーケットメーカーからのキックバックの是非

また、大きな懸念としては、Robinhoodの主要な収益源の一つである「Payment for Order Flow(オーダーフローへの支払い)」が、当局の深い関心を買っていることだ。

近年、シタデルやVirtu Financialのような高度な取引システムを使ったマーケットメーカーが、ニューヨーク証券取引所やナスダック(NADQ)などの取引所から取引量を奪っている。リテールブローカーが彼らのシステムにもたらした注文をオーダーフロー(Order Flow)と呼ぶが、このオーダーフローへの対価をリテールブローカーに支払っている。マーケットメーカーは、この「オーダーフローへの支払い」について、年間数億ドルをリテールブローカーに支払っている。この対価はマーケットメーカーがスプレッドから得る収益の一部で充当される。金融商品売買アプリケーションであり、リテールブローカーであるRobinhoodは一種のマーケットメーカーからのキックバックである対価によって収益化を行っている。

オーダーフローの収益化は、常にほとんどのリテールブローカーのビジネスモデルの一部となっている。Robinhoodにとっても、実質的にはビジネスモデルのすべてである。2021年第1四半期、Robinhoodの提出書類によると、オーダーフローへの支払いは3億3,100万ドルで、前年同期の9,100万ドルから増加している。

ただし、オーダーフローへの支払いは、米国のリテール・ブローカーの間で主流となっている手数料なしの取引を助成するものだが、カナダや英国などの市場では禁止されている。ブローカーが顧客のために最良の取引を行うことを阻害し、顧客の売買注文に対して「最良の執行」を行うというブローカーの義務に反するのではないかという懸念があるからだ。

このような懸念は、6月上旬に行われた米国証券取引委員会の新委員長ゲイリー・ゲンスラーのスピーチで明らかになった。ゲンスラーは金融市場をめぐる会議で次のように述べている。「オーダーフローへの支払いには、いくつかの重要な疑問がある。ブローカー・ディーラーには固有の利益相反があるのか?もしそうであれば、顧客はその対立の中で最良の執行を受けているのか?」

Robinhoodと競合関係にある証券会社ゴールドマン・サックスで合併買収部門のパートナーを務めていたこともあるゲンスラーは、SECスタッフにPayment for Order Flowを検証し、必要な規則変更を提案するよう要請したという。

リテールブローカーは常に、これらのオーダーフロー支払いが、最良の取引が行われる市場に取引をルーティングすることを妨げるものではないと主張してきた。これらの支払いは、過去20年間における取引手数料の着実な低下を助成してきたと主張しており、Robinhoodはついに業界の手数料をゼロにまで引き下げた。

だが、マーケットメーカーが取るスプレッドが、Robinhoodの顧客にとって「隠された税」となっていることに留意しないといけない。その税の一部を割り当ててもらうことでビジネスを成立させているため、同社が顧客の注文を最良の需給とマッチングせず、最もオーダーフローへの支払いが大きいマーケットメーカーへと引き渡すことにインセンティブがある。これが、利益相反に当たるかどうか、SECの判断を見守る必要がある。

実際、提出書類に記載されている一例では、同社は昨年末、取引を仲介するためのブローカーからの支払いを開示せず、取引の「最良執行」を満たすことができなかったと認定され、SECに6,500万ドルを支払っている。

規制当局は神経を尖らせている

他にも規制当局が神経をとがらす点はたくさんある。Robinhoodは6月30日に、顧客に虚偽の誤解を招くような情報を配布したこと、初心者トレーダーのためのオプション口座の承認に関するデューデリジェンスを怠ったこと、ユーザーに完全な市場データを提供しなかったことなどを理由とする金融業規制機構(FINRA)からの苦情を解決するために約7,000万ドルを支払うことを開示している。

別の例では、RobinhoodのCEOであるVlad Tenevの携帯電話が、プラットフォーム上でのミーム銘柄(GameStopなど)の取引活動に関連して当局が実行した捜索令状の一部として取り上げられた。また、資産やデータの保護に関する集団訴訟や、プラットフォームが「顧客の需要に対応するために不適切に設計されていた」との主張も、提出書類に記載されており、現在係争中だ。

📨ニュースレター登録とアカウント作成

平日朝 6 時発行のAxion Newsletterは、デジタル経済アナリストの吉田拓史(@taxiyoshida)が、最新のトレンドを調べて解説するニュースレター。同様の趣旨のポッドキャストもあります。登録は右上の「Subscribe」ボタンからFreeのプランを選ぶと届くようになります。あるいはこちらから。

クリエイターをサポート

運営者の吉田は2年間無休、現在も月8万円の報酬のみでAxionを運営しています。

- 右上の「Subscribe」のボタンからMonthly 10ドルかYearly 100ドルご支援することができます。大口支援の場合はこちらから。

- 300円の投げ銭 👉 https://buy.stripe.com/7sI4grbMg9kf2t25kl

- 毎月700円〜の支援👇

Special thanks to supporters !

Shogo Otani, 林祐輔, 鈴木卓也, Kinoco, Masatoshi Yokota, Tomochika Hara, 秋元 善次, Satoshi Takeda, Ken Manabe, Yasuhiro Hatabe, 4383, lostworld, ogawaa1218, txpyr12, shimon8470, tokyo_h, kkawakami, nakamatchy, wslash, TS, ikebukurou 黒田太郎, bantou, shota0404, Sarah_investing, Sotaro Kimura, TAMAKI Yoshihito, kanikanaa, La2019, magnettyy, kttshnd, satoshihirose, Tale of orca.