孫正義氏が惚れ込み1,500億円を投資したユニコーンの断末魔:最悪の企業統治に投資手腕が問われる

またもやソフトバンクグループ(SBG)の問題作が死のうとしている。粉飾会計の疑いのかかるCFOは刑事告発を受け、製品は誇大広告の極地にあり、個人投資家を犠牲にして延命してきた。孫正義氏の手腕と企業統治の理解が改めて問われている。

またもやソフトバンクグループ(SBG)の問題作が死のうとしている。不正会計の疑いのかかるCFOは刑事告発を受け、製品は誇大広告の極地にあり、個人投資家を犠牲にして延命してきた。孫正義氏の手腕と企業統治の理解が改めて問われている。

7月上旬、米国証券取引委員会(SEC)は、SBGが11億ドル(約1,500億円)を投資したビュー(View, Inc)が2020年12月から2021年5月にかけてSECに提出した一連の報告書および財務諸表において、商品の保証にまつわる債務を大幅に虚偽記載したと認定したことを明らかにした。SECは、過少申告が2,600万〜2,800万ドルに及んだと主張した。

同時に、SECは不適切な帳簿と記録の管理をめぐって、Viewの前CFOであるヴィドゥル・プラカシュを刑事告発した、と明らかにした。カリフォルニア州北部地区連邦地方裁判所に提出された訴状は、連邦証券法の過失に基づく詐欺防止、委任状開示、帳簿記録条項の違反で彼を告発し、恒久的差止命令、民事罰、役員および取締役の資格停止を求めている。プラカシュは2021年11月、Viewが負債を過少に計上していたことを初めて公表した後に辞任していた。

SECの告訴は、物議を醸し続けたViewの終わりが近いことを知らせているようだ。Viewの株価は、現在紙くずに近い16セントで取引(7月18日現在)されており、2021年に12.49ドルのピークから99%以上下落している。その結果、同社はNASDAQから上場廃止の可能性について警告を受けている。

Viewは、太陽の位置によって色合いを変え、エネルギーコストを節約し、コンピューターやプレゼンテーションのスクリーンの役割も兼ねる「スマート・ウィンドウ」で業界を革新することを約束する新興企業だった。これは、当時「建設テック」を唄う建設会社Katerraに20億ドル投資していた SBGの孫正義の眼鏡にかなった。

実際には、製造コストと製品保証のコストの合算が、売上を著しく超過する状態が続いていたと元従業員は話した。つまり、ビジネスとしてずっと成り立たないまま、ハイプで誤魔化し続けた会社であり、孫正義氏の投資先に共通する傾向を示している兆候がある。

Viewは2021年春に特別目的買収会社(SPAC)との合併によって上場を果たしたが、その9ヶ月後には瀕死の状態に陥った。同社はNasdaqから過去2四半期分の財務諸表を提出しなかったとして、2期連続で不備通知を受けた。PwCによる監査では、故障した窓の修理や交換に関連する費用の過少計上など、財務上の不正確さが露呈し、CFOの辞任につながった(冒頭で触れた通り、SECは最終的に刑事告発に至った)。

米メディアInsiderは、Viewの財務、営業、マーケティング、工場運営、エンジニアリング、採用、IT部門にわたる27人の元従業員と2人の現従業員をインタビューした。そのうちの1人はViewがSPACと合併するとき「心のなかで冷笑していた」と語った。「Viewはその時すでに倒産しそうだった」という。

「史上最悪のSPAC案件」

このSPAC上場自体がかなり悪臭のするものだ。ブルームバーグのクリス・ブライアントは、Viewに対して「史上最悪のSPAC案件」という栄誉ある称号を与えている。SPACは証券法の抜け穴を突いていた点があり、規制当局の厳重なチェックを避けて上場することができる。このため、たちの悪い未上場企業たちがこの経路で上場し、問題を引き起こしたが、その中でもViewは最悪に類するものだった。

問題の核心は、SPACが得た資金の大部分は、SBGの投資先であるグリーンシルが提供した2億5,000万ドルの高利息の負債の返済に充てられたことだ。SPACの目論見書では融資元が公表されていないが、その規模はクレディ・スイスのファンドが2021年1月に報告したエクスポージャーと同じ規模である。グリーンシルはこのファンドをサプライチェーン・ファイナンス(売掛債権担保融資)の大元としていた。この融資は、グリーンシルが破産を申請したのと同じ月に返済された。

SPACとの合併による上場は、潜在的なディスカウントが織り込まれた株式を、主に株式市場の個人投資家に押し付けることで成り立つものだ。しかし、特にこのViewの件は酷く、上場後の資金がグリーンシルへの負債返済とその他の予定されていた支払い(前CFOが帳簿に記載しなかった疑いのある製品保証にまつわる負債を含む)で消えてしまい、死線をさまようことが運命づけられていた。この株を買った個人投資家は、元々ジョーカーを掴まされる運命にあったが、ジョーカーには念入りな死の呪いまで込められている有様だったのだ。

瀕死の投資先を救う

また、もうひとつ注目すべき点がある。Viewの件には「ソフトバンクサーガ」の悲劇の登場人物であるクレディ・スイスとグリーンシルが深く関与したことだ。これらのエンティティとSBGが絡んだレスキューファイナンスは、ビジョンファンドによる数々の疑わしい取引の中でも、特に批判の的になり得る。

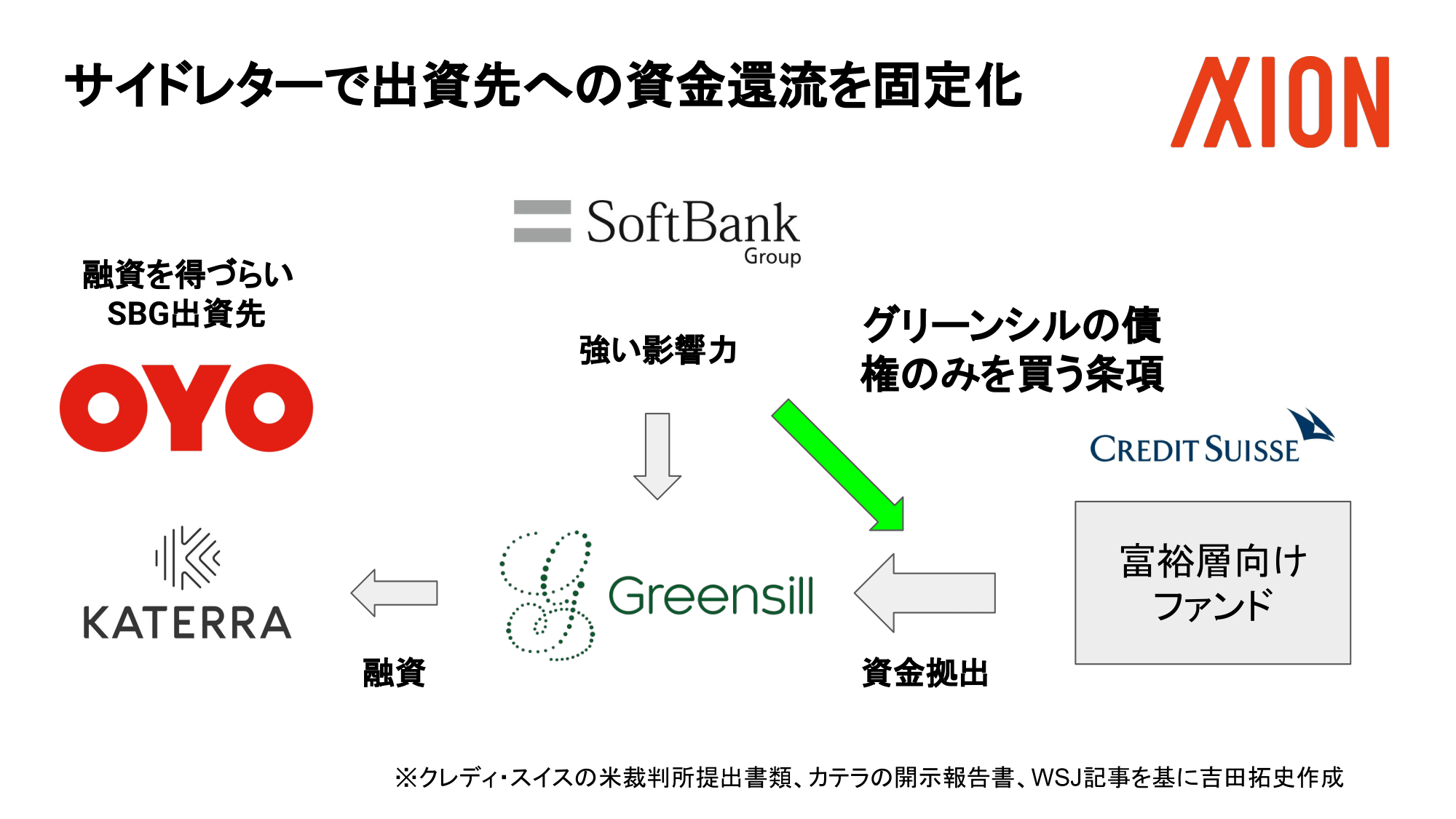

Viewに対して行われていた、クレディ・スイスのサプライチェーンファイナンスファンド(SCFF、下図では「富裕層向けファンド」)を活用した、グリーンシルを経由した救済融資は、多くのSBGの経営危機にあるポートフォリオ企業にも展開されていた。SBGは、SCFFが危機に瀕した際に救済を行い、その資金の提供をSBG支援に限定する契約(図では「サイドレター」と称される)を結んだ。同様に、SBGはグリーンシルの困窮した状況を救い、その影響力を増大させた。これらの動きから、SCFFとグリーンシルが、まるでSBGの手の中にあるかのように映る。

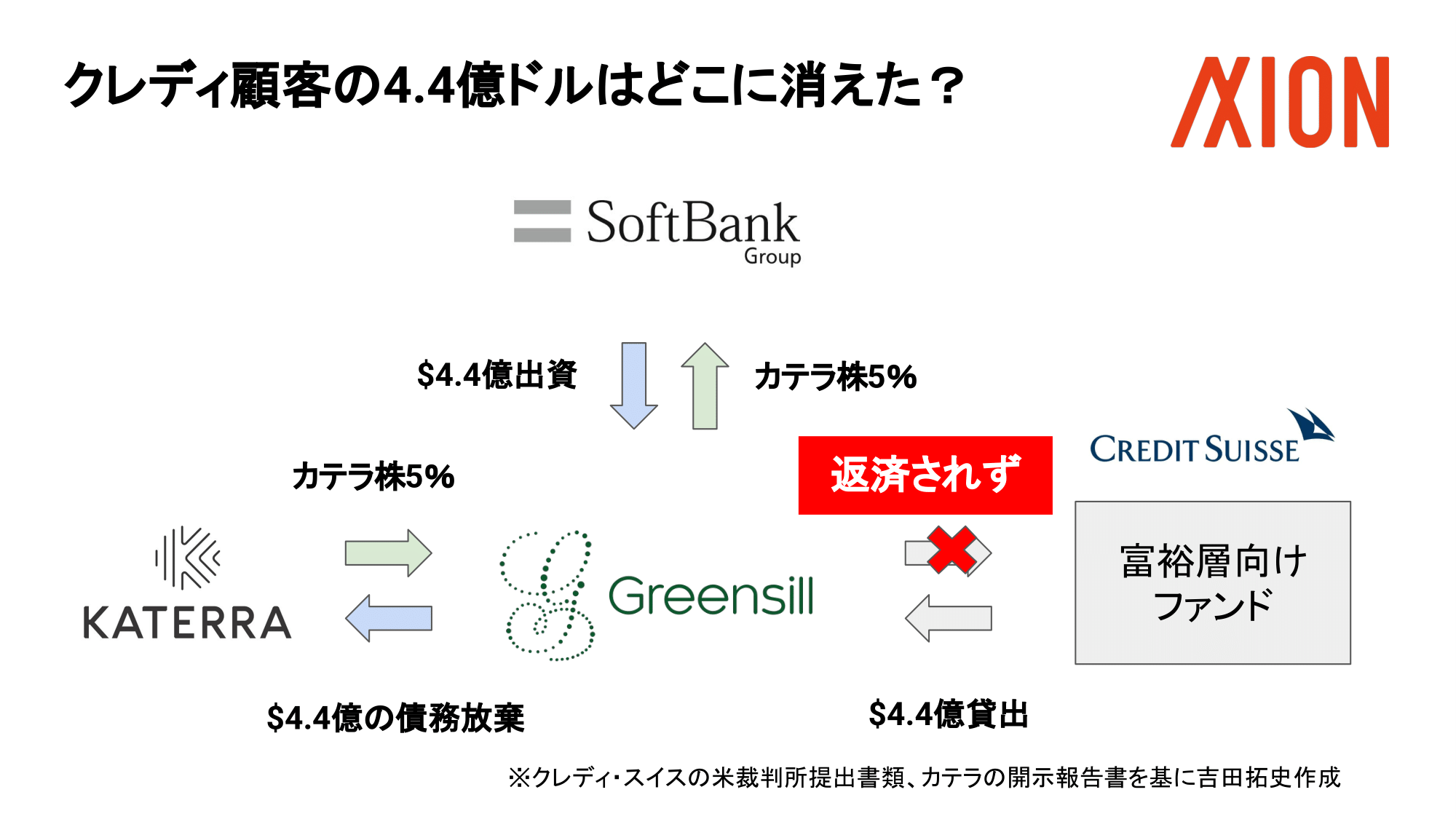

もちろん、前述のKatteraもこの救援スキームの対象だったが、Katteraに対する債権を放棄する複雑な三角取引の過程で、融資の資金を提供したSCFFを犠牲にする措置が取られたようだ。この件をめぐって、クレディ・スイスは(UBSとの合併前に)SBGを相手取って英ロンドンの裁判所に提訴している。

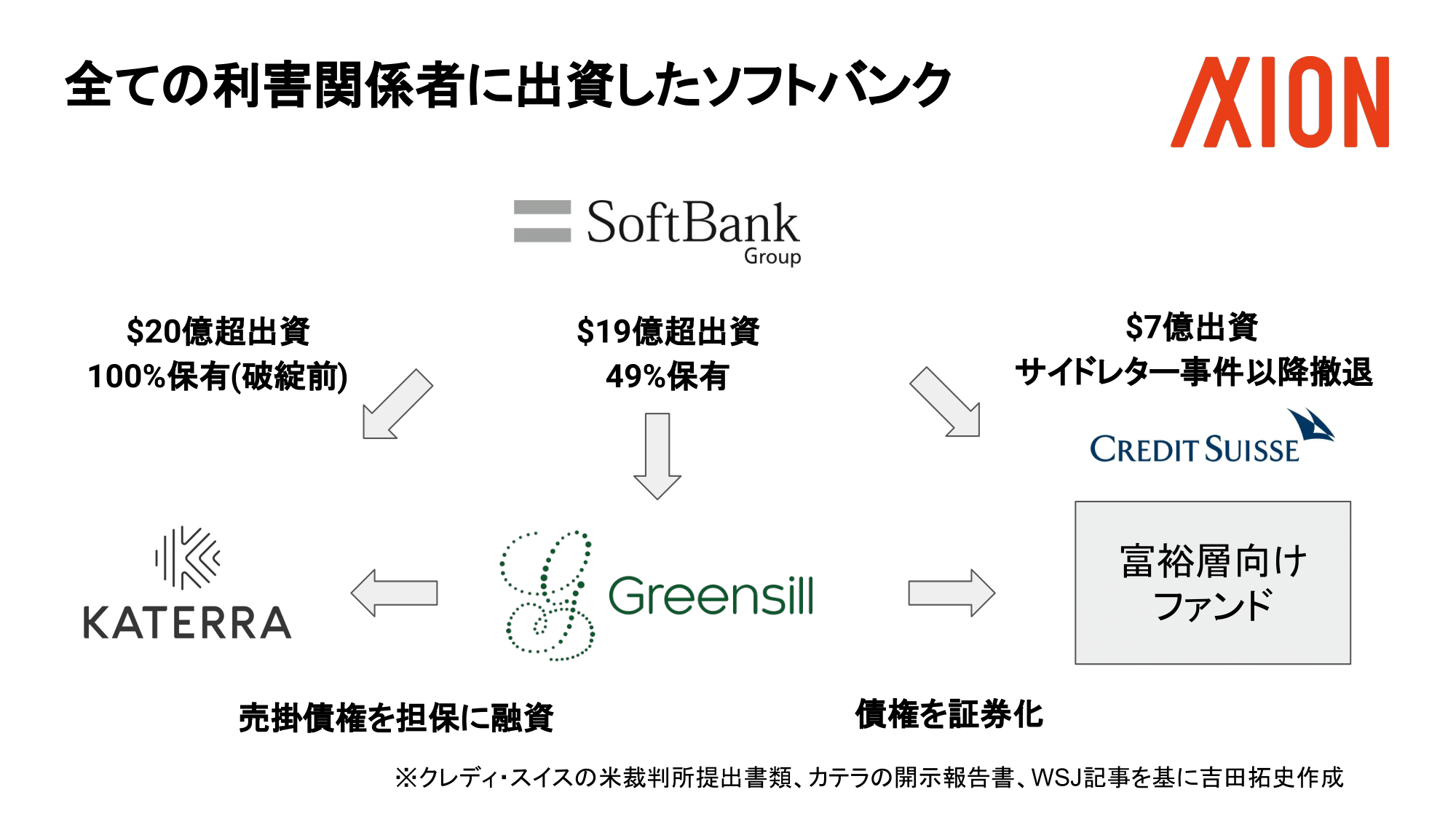

このスキームが機能した背景には、SBGが全てのステークホルダーの出資者となり、影響力を持ったことが挙げられるかもしれない。SBGはこれにより瀕死のポートフォリオ企業を延命させ、破産申請を先送りし、ビジョンファンドの成功を演出することができたようにみえる。

本件はSBGの性質を知るのに有用だ。詳細は以下のブログで説明してある(なんと無料だ!)。

関わった会社すべてに悲劇が待ち受けるデスゲーム

この活動に関与したプレイヤーすべてには絶望的な運命が待ち受けていた。クレディ・スイスとグリーンシルは英国と欧州で大スキャンダルを引き起こした末に、海の藻屑となった。孫氏が誇ったビジョンファンドのリターンはかき消され、彼が人生の大半を使って築いた評判はすでに失われた。Viewもまた死のうとしている。 KatteraもViewのような不正会計や嘘とともに死んだ。また、孫氏がグリーンシルスキームで延命させようとしたWeWorkも、ビジョンファンドから吸い取った百数十億ドルを抱きしめながら、最期の時に備えている。

このような「全員死ぬ」シナリオの映画を見たいなら、クエンティン・タランティーノの『レザボア・ドッグス』がおすすめだ。