中国型デジタル決済がレガシーを圧倒した理由 Axion Podcast #5

中国型デジタル決済は「インターネット以前」の技術で作られたクレカ決済を、技術、利便性、ビジネスプロセス等の面で圧倒している。ベンダーの準備金が莫大な規模に到達したため、中銀はこれを管理するための精算機関を設計した。

Axion Podcastは、テクノロジー業界の最新トレンドを、元DIGIDAY編集者で起業家の吉田と280万会員の写真を扱うベンチャーの事業統括者の平田でディスカッションする対話形式のラジオです。Sound Cloud、Spotify、Google Podcast、Anchorでも視聴可能です。

Key Takeaway

中国型デジタル決済は、「インターネット以前」の技術で作られたクレカ決済を、技術、利便性、ビジネスプロセス等の面で圧倒している。ベンダーの準備金が莫大な規模に到達したため、中銀はこれを管理するための精算機関を設計した。

前回は、スーパーアプリの話をしましたが、その必要不可欠な機能がデジタル決済です。日本では中国型デジタル決済の摸倣が試みられていますが、その実態はどうだろうか(😅)。それを評価するためには、起源である中国型がどのようなものかをここで紐解いてみました。メディアや日本のスタートアップ業界での情報は、インターフェイスや顧客体験にのみ焦点を合わせてように見えます。今回は、できる限り、システムやビジネスプロセス、金融の観点から説明を試みていますが、ポッドキャストなのでとてもかんたんにわかります。

遅い、高い、まずい:クレカ決済

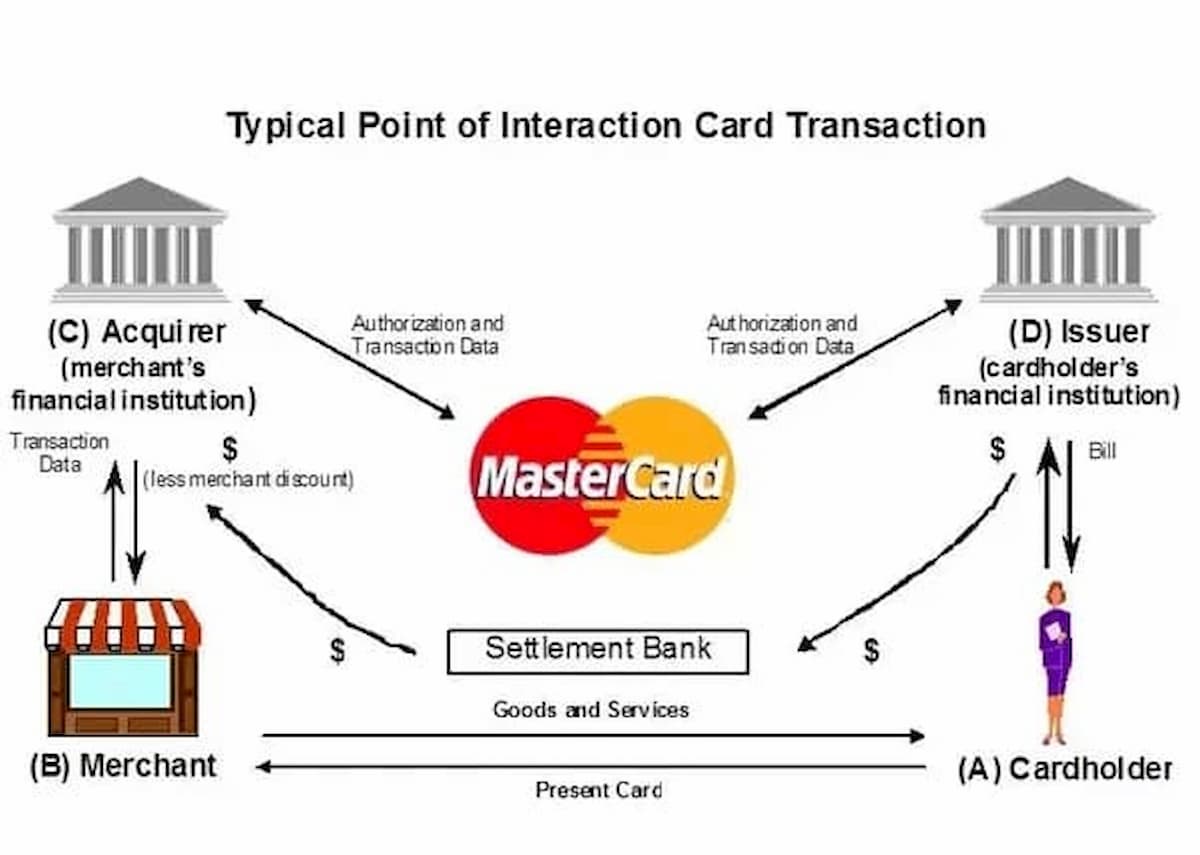

中国のデジタル決済は知るためには、まず「インターネット以前」の技術が採用される、クレジットカードの決済プロセスを知る必要があります。クレカの決済はイシュア、アクワイアラ、セトルメントバンク、ブランド等の多数のステークホルダーが関与します。支払い(ペイメント)自体は一定の時間内で承諾されるものの、そのトランザクションが検証され、実際に資金が決済される(セトルメント)には1ヵ月以上かかるのが通例です。

(ここでは掘り下げませんが日本語の「決済」の用語にはPaymentとSettlementが混乱しているケースがしばしば見られます)。

料率は日本では2〜8%が課せられます。これが、多数のステークホルダーによって山分けされますが、消費者の側から見た時、気持ちの良くない話のように見えます。

米国では、クレジットカードのトランザクションの95%が、メインフレームシステムのためのCobol言語で書かれたプログラムを通過すると言われます。そして、これは日本でも同じです。したがって、クレジットカード決済は「遅い、高い、まずい」決済手段と言えるでしょう(図1)。

余談ですが、吉田の個人的な分析では、日本のPayPay、LINE Payに代表される「キャッシュレス決済」はこの「インターネット以前」のシステムを通過している場合が大半を占め、手数料もあまり安くなく、旧世界側に属したサービスと言えます。

はやい、安い、うまい:中華デジタル決済

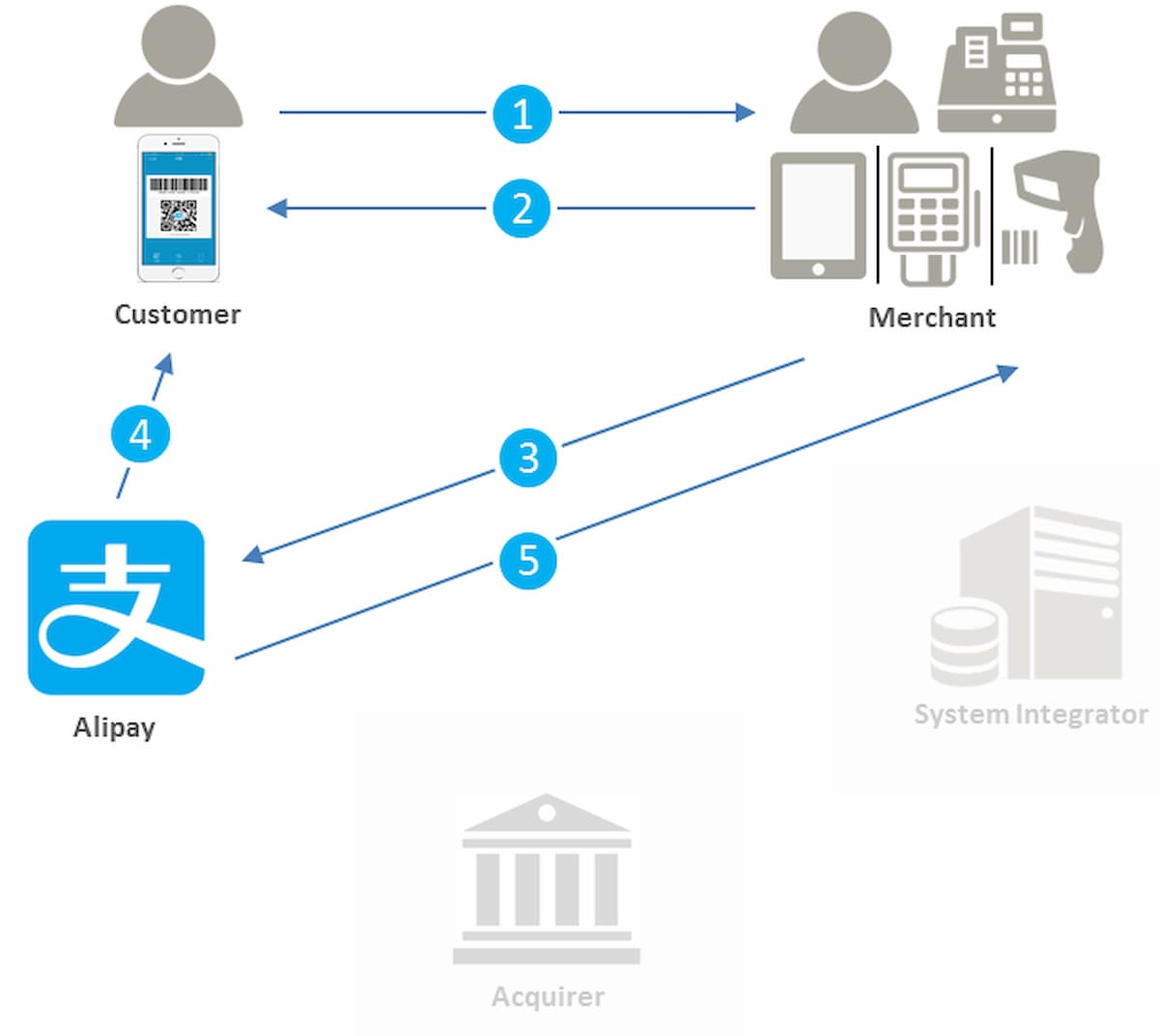

さて、これに対し、中華型のデジタル決済は「インターネット以降」の技術が採用されています。ステークホルダーが支付宝(アリペイ)や微信支付(WeChat Pay)などに限られます。彼らはマーチャントに対し、クレカよりも大幅に安い0.6%の手数料しか請求しません。他の第三者決済機関との協力が必要な国外を除き、中国国内のトランザクションに限れば、大半の場合、中国型ペイメントはたった1社のステークホルダーでこれを実行することができます(図2)。ペイメントとセトルメントはほぼ同時で、高速に執行さてます。2017年の時点でアリペイのクラウドは、青年の日に秒間トランザクション(TPS)が256,000に達しました。

中華型デジタル決済には、デジタルウォレットとQRコードの双方の利点が存在します。そしてそれらは、基本的にはウォレット提供者のシステムのデータベースを書き換えるだけのことです。もちろん、送金者側が秘密鍵でトランザクションを認め、システム側がトランザクションを検証し、そのトランザクションがエンドツーエンドで暗号化され、その堅牢さを確かめられた上でなされなければいけませんが、上述したようなクレカ決済のような煩雑さはありません。

また、QRコード決済とFeliCaの違いについても触れましたが、それは「鍵」の所在です。FeliCaはそのデバイスの中に鍵を秘匿していますが、QRコード決済は生体認証などが求められると思いますが、事実上、鍵はサービス提供者側で保持されています。つまり、Suicaは暗号技術を使ったセキュアな決済手段だったが、QRコード決済は明確に技術的な後退とも言えます。

※ 訂正:ポッドキャスト中、FeliCaの鍵を「秘密鍵」と表現していますが、正しくは「共通鍵」でした(Wikipedia 共通鍵暗号)

ただし、FeliCaは鍵を端末に秘匿している関係で、デジタルウォレット的な用途には向きません。たとえば、中国型製品が可能にする、投資信託を買う、eコマースの支払い、送金などがそれに当たります。これが、セキュアさに優れるFeliCaに対し、中国型デジタル決済が示す利点なのです。

(余談ですが、SUICAは階層的なシステムを、クラウド化するように励んでいるようです。報道では改札をQRコードにも対応するため、とされています)。

複占とクリアリングハウス

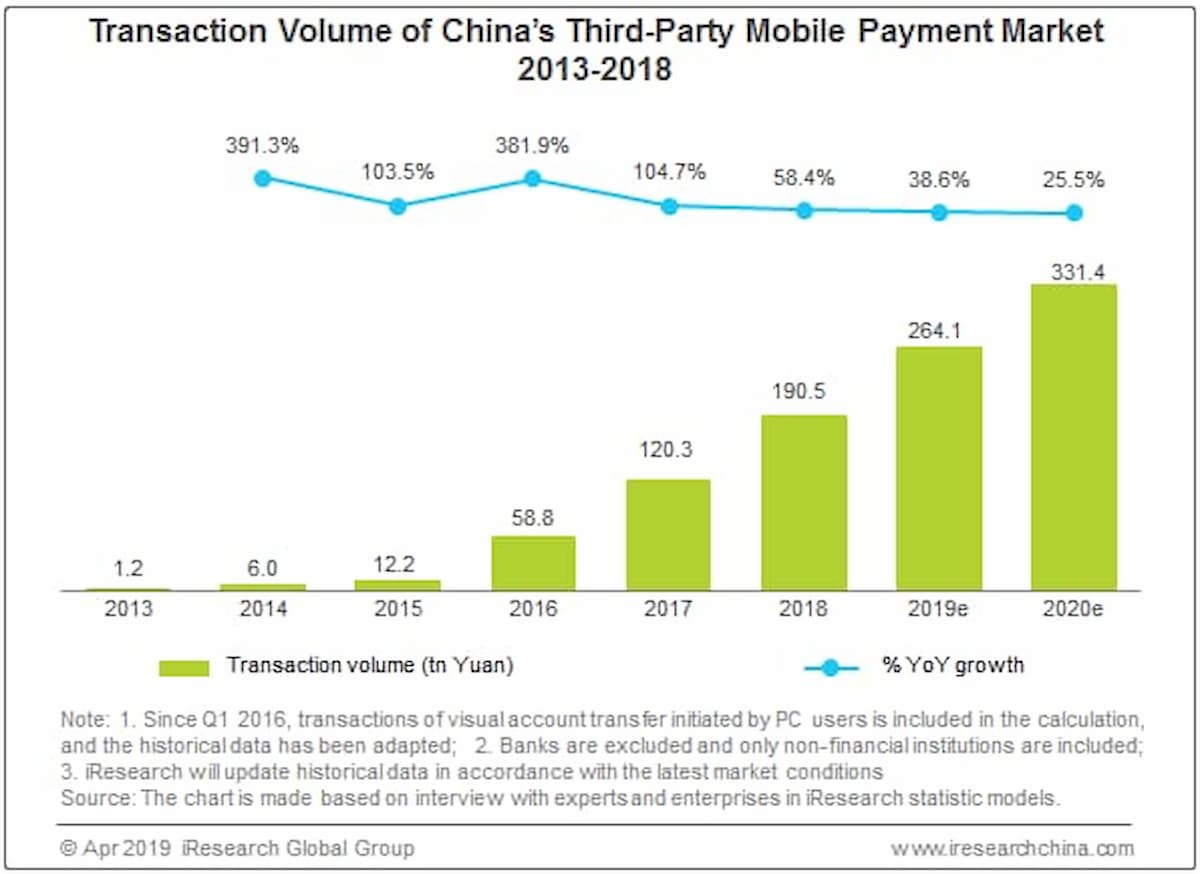

iResearchによると、中国での第三者決済取引の規模は過去5年間で急速に拡大している。 特に第三者モバイル決済取引は2015年以降急速に成長し、2016年の58.8兆元(約8.3兆ドル)から2017年の120.3兆元に、年率104%近くで増加している。2018年には190兆元以上である(下の図3は”モバイル”第三者決済取引の規模の推移)。

中国市場はアリペイとWeChatPayの複占状況ですが、両者のユーザーのオーバーラップは7割に近いです。両者のシステムには相互運用性はなかったのですが、これを解決するために両者間の取引を精算するため、両者は私的なクリアリングハウスを作っていました。

両者の口座には、ユーザーが入金したお金が山のように溜まっており、彼らはそれを運用し、莫大な利益を挙げていたとされています。業界が急激に発達したため、準備金をいつセトルメントするかやその法的なステータスはグレーなままでした。両者は、溜まった準備金を運用し、莫大な運用益を享受していました。

中銀の中国人民銀行は、この準備金の運用リスクを重く見ました。2018年6月、Nets Union Clearing Corporation(NUCC:網聯清算有限公司)という第三者決済機関のためのクリアリングハウスを作り、準備金をクリアリングハウスに置くことを要求したのです。いまや、ペイメント業者の準備金や銀行間送金は政府の監視下におかれることとなりました。