拼多多が4年で時価総額10兆円を達成した方法

拼多多は1億3,500万人のDAUと中国の電子商取引企業のなかで時価総額2位を4年足らずで達成した。短期間での成功の主要因はソーシャルの特徴を生かしたバイラル性と顧客獲得費用の驚くべき低さ、地方都市のユーザーの囲い込みだ。巧みなゲーミフィケーションとグループ購入へのインセンティブ設計も目を瞠るものがある。

要点

拼多多は1億3,500万人のDAUと中国の電子商取引企業のなかで時価総額2位を4年足らずで達成した。短期間での成功の主要因はソーシャルの特徴を生かしたバイラル性と顧客獲得費用の驚くべき低さ、地方都市のユーザーの囲い込みだ。巧みなゲーミフィケーションとグループ購入へのインセンティブ設計も目を瞠るものがある。

本稿は、1) 拼多多の概要、2) 製品の特徴、3) マーケティング展開、4) 会社事情 の順に説明していく。

1. 拼多多の概要

2015年9月に設立された拼多多(ピンドゥオドゥオ、英Pinduoduo)は、元GoogleエンジニアであるHuang Zheng(黄峥)が上海で立ち上げたソーシャルeコマース企業。1億3,500万人のデイリーアクティブユーザー(DAU)と中国の電子商取引企業のなかで時価総額2位を誇る。

拼多多は、主に低価格のグループ購入商品を提供するサードパーティ型のソーシャルコマースプラットフォーム。アパレル、靴、バッグ、母子用品、食品・飲料、生鮮食品、電子機器、家具・生活用品、化粧品などのパーソナルケア用品、スポーツ・フィットネス用品、自動車アクセサリーなどの主要な商品カテゴリーをカバー。

現在、拼多多で提供されているすべての商品は、個々の販売者(マーチャント)が責任を持って自社の商品を調達している(B2Cマーケットプレイス)。拼多多によると、ブランドや小売店のオフシーズン商品、柔軟な価格設定のノンブランド商品、短期間で大量の注文を集めることができるいくつかの人気商品の販売に力を入れている。

注目すべきは、2017年2月からテンセントが拼多多の主要株主になっていることだ。2017年2月に拼多多のシリーズC資金調達ラウンドを主導し、2018年4月に再び同社に投資している。

拼多多は2018年7月26日にナスダック証券取引所に上場し、16億3000万米ドルを調達した。今回の取引は、米国での中国テックIPOとしては今年最大級の規模となる。拼多多によると、調達した資金は主に同社の事業拡大、研究開発の推進、技術インフラの強化に充てられるという。IPO後、テンセントは拼多多の総株式の17.0%を保有すると報じられていた。

1.1 拼多多のビジネスプロセス

拼多多はサードパーティのソーシャルコマースプラットフォームで、主にグループ購入のオファーを割引価格で提供している。拼多多にはアプリとWeChatミニプログラムがある。拼多多プラットフォーム上の各製品について、買い物客は製品を個別に購入するか、グループ購入を開始するか、またはグループ購入に参加するかを選択することができる。

グループ購入では通常、顧客は低価格で購入することができるが、グループ購入の注文はチームが結成されて初めて確定される。グループ購入の注文を成功させるには、最初の支払いをして注文をすることで、プロセス全体をスタートさせることができます。ショッパーはWeChat上で友達と関連する商品情報を共有することができる。そうでなければ、注文がそれ以上進まない場合、プラットフォームはショッパーに最初の支払いを返金する。

一方、初期費用を支払う代わりに、買い手はWeChat上の彼の友人のサークルに値下げポストを送信することができる。プール内の潜在的なバイヤーの数が多い場合、ショッパーと彼の友人は割引を楽しむことができる。

2. 製品の特徴

2.1 オフラインと似た購買体験

拼多多は、チーム購入モデルでコミュニティを構築し、楽しくインタラクティブなゲームやリワードでエンゲージメントを促進し、レコメンデーションでパーソナライズされた体験と価値を提供することで、オフラインでのオンラインショッピング体験を真似しようとしている。

消費者が買い物中にソーシャル・エンゲージメントを求めていることは、カテゴリー内での売上高によって浮き彫りになっている。米国では2020年にオンラインで購入すると予想されるのは、アパレルの29%、健康・パーソナルケアの11%、食品・飲料の3%のみである(書籍・音楽、コンピュータ・電子機器の購入はそれぞれ55%と43%であった)。

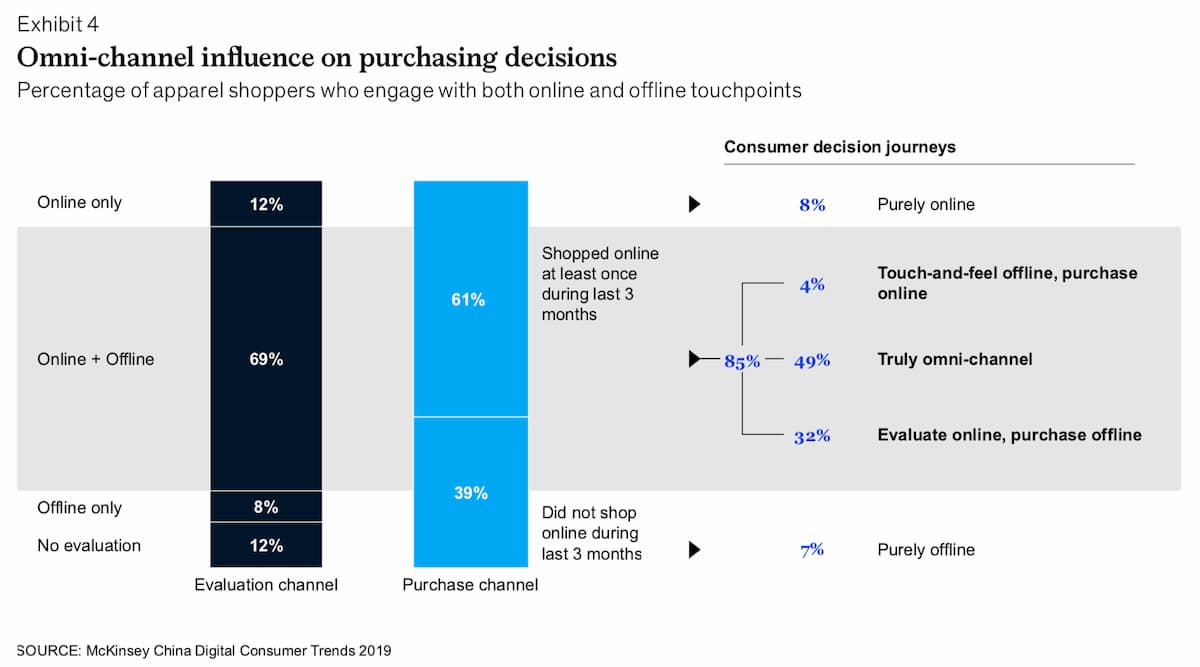

マッキンゼー・デジタルの報告書「China digital consumer trends 2019」によると、中国最大のEコマースカテゴリーであるアパレルでは、買い物客の85%がオンラインとオフラインの両方のタッチポイントを利用する。完全にオンラインで消費するのは8%に過ぎず、また、オフラインで商品を調べてオンラインで購入するのも4%に過ぎない。つまり、最もデジタル化が進んだ中国の消費者と言えども、アパレルでは、オフラインでの体験を重視する。

これらの数字は、Eコマースに欠けている要素を明らかにしている。ソーシャルショッピングは、消費者が友人からのフィードバックや推薦を求めるカテゴリーでは特に重要だ。拼多多は、オンラインでのソーシャルショッピング体験の構築に成功した最初の企業の一つであり、中国ではオフラインからオンラインへの商取引の移行を加速させている。

2.2 グループ購入の枠組み

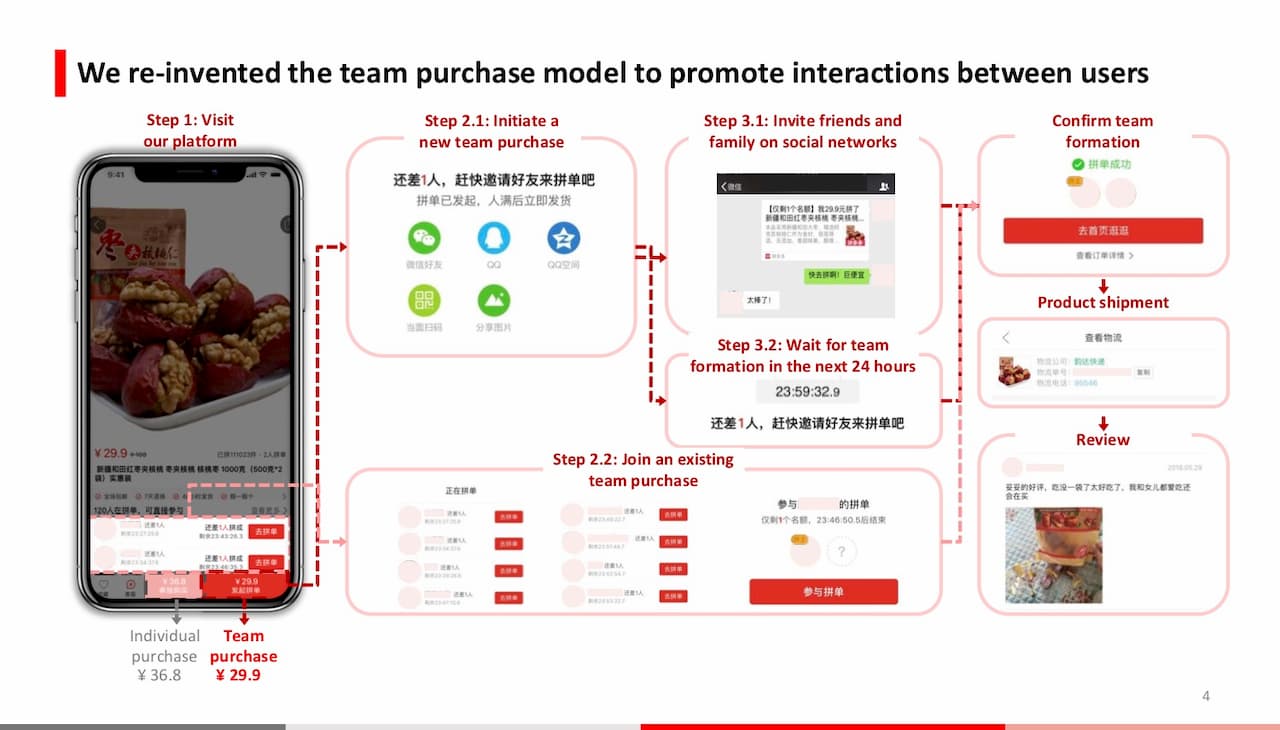

拼多多の体験の核となるのはチームでの購入で、バイヤーはサプライヤーから割引を受けるためにグループを形成する。図3のようになります。(1) 各アイテムについて、マーチャントは、個人購入とチーム購入の2つの価格を決定する。ユーザーがチーム購入を選択した場合、(2.1)チーム購入を開始するか、(2.2)既存のチーム購入に参加することができます。ユーザーがチーム購入を開始した場合、WeChatなどのソーシャルプラットフォームを使用して、積極的に友人にチームに参加するように促す(3.1)か、拼多多プラットフォーム上で他の購入者が購入に参加するのをより受動的に待つ(3.2)ことができる。注文を確定させるためには、24時間以内にチームを結成する必要がある。チームが形成されると、購入が確定し、48時間以内に商品が発送される。

ほぼすべての拼多多の取引は、チーム購入を使用して完了している。初期の頃は、多くのグループのサイズは大規模なものだったが(例:10人以上)、拼多多の規模が大きくなるにつれ、グループサイズの要件は減少した。チーム購入はバイヤーとメーカーの両方にメリットがあります。バイヤーは欲しい商品をより良い価格で手に入れることができ、セラーは需要の増加と将来の需要の見通しが良くなるというメリットがある。買い手は欲しい商品をより良い価格で購入することができ、売り手は需要の増加と将来の需要の可視性を高めることができます。価格を下げるだけでなく、チーム購入は中国の中小都市や農村部における小売の「信頼の欠如」を解決するのに役立つ。

拼多多のチーム購買は、米国のGrouponと比較されることが多いが、実際には全く異なるモデルである。第一に、拼多多のディールは売り手がデザインしたものだが、消費者によって開始される(つまり、ユーザーがディールにアクセスするためには、一定の規模のグループを作成するか、参加する必要がある)。第二に、拼多多のチーム購入は、消費者にとって価値のある日用品(果物や野菜、アパレルなど)に使用され、他ではあまり売れなかった一度限りの商品や体験に使用される。

第三に、拼多多の商品は、地理的に多様な中国全土、さらには世界各地の販売者(マーチャント)によって提供されている。これは、Grouponを利用して顧客を自社の店舗や場所に誘導している地元の販売者が多いのとは対照的だ。この結果、ユーザーは、価値の低い商品や余剰在庫の需要を集約して売り手に割引を指示させるのではなく、いずれにせよ購入する必要があるかもしれない商品の割引を受けることができるので、消費者への提案価値がより強力になる。

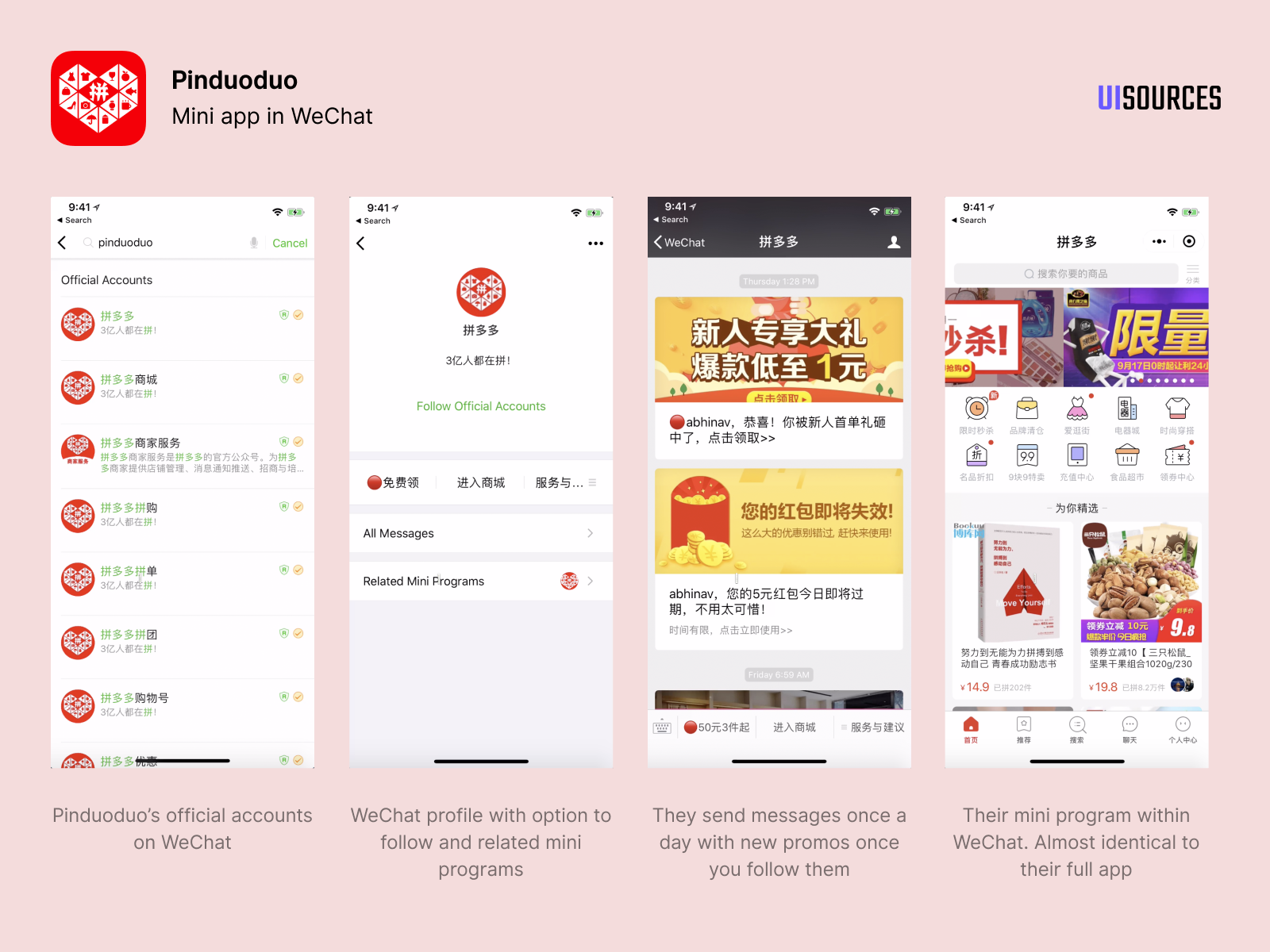

拼多多の急成長の主な理由はTeam Purchaseでしたが、拼多多のバイラル性の重要な要因は、中国でWeChatがプラットフォームとして広く使われていることだった。テンセントは拼多多に多額の投資をしており、その結果、拼多多がエコシステムの上で成長することを喜んでいた。

拼多多は大成功を収めたWechatのミニプログラムのおかげで、3年以内にユーザー数を3億人以上に成長させた。ミニプログラムは中国のECにとって必要不可欠な顧客獲得チャネルであり、アリババの天猫、淘宝網、JD.comもミニプログラムを展開している。Azoya Consultingによると、拼多多は、顧客間でのシェアを促すためにグループ購入プロモーションを利用しており、2017年の平均顧客獲得コストはわずか11元/人(1.64ドル/人)であったのに対し、JD.comでは225元/人、アリババでは310元/人となっている。

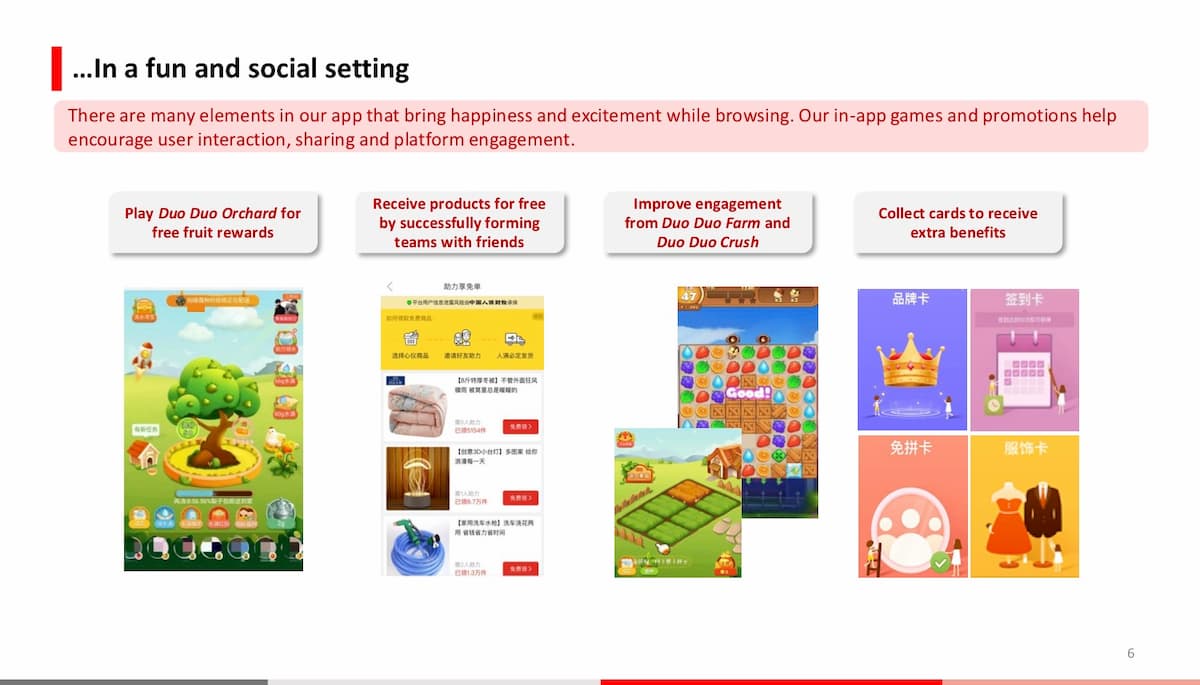

ユーザーは特定の意図を持たずに拼多多を訪れるが、これは現実のショッピングモールを訪れるのとよく似ている。ショッピングモールでは、消費者がモールで過ごす時間は、消費者が購入する金額と直接相関する。そのため、拼多多は、ユーザーが購入するかどうかに関わらず、アプリで過ごす時間を最大化するために、体験をゲーミング化しています。共有や利用を促進する主な機能/エクスペリエンスは、デイリーチェックイン、クーポン、カードプログラム、ミニゲームだ。

ソーシャルコマースは、ユーザーアカウントを Facebookに接続するだけではない。物理的な世界の体験をオンラインで提供すること、具体的にはオフラインでのショッピングの楽しさをオンラインプラットフォームに持ち込むことに投資することを意味する。これらの知見は、同じくテンセントの投資先であるSea GroupのShopeeにも移植されている。

2.3 グループ購買を根付かせるために拼多多が採用した戦略

拼多多の集団購入はアメリカのGrouponとよく比較される。しかし、実際にはモデルは大きく異なっている。第一に、拼多多のディールは売り手がデザインしたものを消費者によって開始されるのに対し、Grouponのディールは売り手によってデザインされ、管理される。第二に、拼多多のチーム購入は、消費者にとって価値のある日用品(果物や野菜、アパレルなど)に使用され、他ではあまり売れなかった一度限りの商品や体験に使用される。第三に、拼多多の商品は、地理的に多様な中国全土、さらには世界各地の販売者(マーチャント)によって提供されている。これは、Grouponを利用して顧客を自社の店舗や場所に誘導している地元の販売者が多いのとは対照的だ。この結果、ユーザーは、価値の低い商品や余剰在庫の需要を集約して売り手に割引を指示させるのではなく、いずれにせよ購入する必要があるかもしれない商品の割引を受けることができるため、消費者への提案価値が格段に強くなる。

この効果を最大化するために、拼多多は果物と野菜のカテゴリーで事業を開始した。これは2つの理由から戦略的なものだった。第一に既存の企業は生鮮品以外の商品に注力していたため、競争相手が限られていたこと、第二に果物と野菜は価格が低く、頻度の高い商品であるため、ユーザーは定期的に拼多多を利用することである。潜在的な買い手がお得な商品を見たら、WeChat経由で近所の人や友達に転送して、10人以上の買い手でチームを作り、その商品を購入できるようにした。その見返りとして、グループを立ち上げた人は、拼多多が10人のインクリメンタルユーザーを獲得するのを助けたことで、無料で農産物を手に入れることができた。チームによる購入が製品の有機的な共有を促進したため、拼多多 はユーザーベースを非常に早く成長させることができた。

2016年1月にモバイルアプリを立ち上げてからわずか1ヶ月で(それ以前の取引はWeChat経由で行われていた)、拼多多はすでに1,000万人以上の顧客を獲得した。わずか4年後、拼多多は5億8500万のアクティブユーザーを抱えるまでに成長した。

比較すると、アリババは消費者向けマーケットプレイスを立ち上げてから14~15年後に5億人のアクティブユーザーの閾値を超えたのに対し、拼多多はわずか4年で超えたことになる。 スタートアップ企業にとっての利点は、オフラインでのコマースに関連した行動をオンライン環境で可能にするため、集団購買モデルが重要である。集団購買は、拼多多の急速な成長と、ユーザーのソーシャルインタラクションに基づいた独自のレコメンドエンジンの構築に貢献した。

2.4 ユーザーをエンゲージさせる巧みなゲーミフィケーション

また、拼多多が3年以内にユーザー数を3億人以上に成長させたことにWeChatのミニプログラムは大きく寄与している。ミニプログラムは中国のECにとって必要不可欠な顧客獲得チャネルであり、アリババの天猫、淘宝網、JD.comもミニプログラムを展開している。

Azoya Consultingによると、2017年の平均顧客獲得費用はわずか11元/人(1.64ドル/人)であったのに対し、JD.comでは225元/人、アリババでは310元/人となっている。テンセントは拼多多の16%を所有しており、同社がミニプログラムを通じて成功するのを歓迎していた。

同社はまた、ユーザーの粘着性を高め、アプリへのリンクを共有するように促すために設計された様々なテクニックを採用している。ユーザーは特定の意図を持たずに拼多多を訪れるが、これは現実のショッピングモールを訪れるのとよく似ている。ショッピングモールでは、消費者がモールで過ごす時間は、消費者が購入する金額と相関する。そのため、拼多多は、ユーザーが購入するかどうかに関わらず、アプリで過ごす時間を最大化するために、体験をゲーミフィケーションした。共有や利用を促進する主な機能とエクスペリエンスは、デイリーチェックイン、値下げ、カードプログラム、「Duo Duo Orchard」のようなミニゲームである。詳しくは、こちら。

拼多多の収益の約8割は広告によるもの。ヤフーを買収して「検索広告」事業を拡大したアリババとは異なり、拼多多は消費者一人一人に密着した「ターゲティング広告」を採用している。このFacebookのような広告戦略により、拼多多の販売者の多くは比較的小規模で広告費惜しむことができないため、マーケティングコストを削減することができた。

また、グループ購入やその他のソーシャル統合によって収集されたデータを基に、拼多多は高度にパーソナライズされたショッピング体験を提供することができ、拼多多は友人が購入した商品をユーザーに推薦することができる。

2.4 デイリーチェックイン

デイリーチェックインは、ホームページの中央に目立つように表示されている機能。これは、ユーザーがPinduoduoにチェックインするたびに交換可能なポイントが与えられ、毎日の利用を促進する。ユーザー体験は下の画像のようになっている。まず、ユーザーは黄色のアイコンをクリックしてチェックインを管理します。ユーザーはチェックインするたびに、少額のお金やクレジットが付与される。何ヶ月にもわたって(そして何度もチェックインして)、これらの報酬が蓄積されていく。下の例では、ユーザーは26.6RMBの報酬を蓄積している。最低利用額なしのバウチャーの形でキャッシュアウトするには、ユーザーは一定の最小値(つまり30元)に到達しなければならない。

デイリーチェックインは、ユーザーが毎日Pinduoduoを利用することを促すシンプルかつ優れた機能だ。各チェックインはPinduoduoに収益をもたらすわけではないが、ユーザーがクーポンを利用することで、製品体験がコマースに結びつくことになる。これは理論的にはPinduoduoの顧客生涯価値を高めることになる。

3. マーケティング展開

3.1 急激な成長で時価総額2位

2015年に設立された拼多多は、2019年12月30日に終了した12ヶ月間の収益が1,446億米ドルに達した。総商品価値(GMV)の急激な上昇により、最新の会計年度に収益を43億米ドルまで急成長させた。 2019年第4四半期では、アクティブバイヤーの数とその平均支出の増加のおかげで、収益は前年同期比91%という息をのむようなペースで成長を続けた。そのような成長は、しかし、同社にコストをかけた。同社のマーケティングコストは54%増の13億ドルに跳ね上がり、その結果、四半期の営業損失は3億700万ドルとなった。

今後、拼多多はGMV(流通総額)を増やし、プラットフォームの収益化率を高めることで、成長軌道を維持することができる、と想定されている。中国の電子商取引業界の激しい競争を考えれば、このような結果になるとは到底思えないが、拼多多は、その強力なキャッシュポジション(制限なしの現金と事業に投資可能な投資金が59億ドルある)と、創業者であり、テクノロジー企業の経営に豊富な経験を持つシリアルアントレプレナーであるHuang Zhengの強力なリーダーシップチームのおかげで、成果を上げるための十分なポジションを持っている。

拼多多の成長物語は "奇跡的 "と評されている。アリババやJD(京東商城)に比べて半分以下の時間で取引額1兆元(約1410億ドル)を突破したからだ。この数字は、他のいくつかの数字と並んで、中国の電子商取引の世界を揺るがす魅力的な力を物語っている。

拼多多は2020年5月12日の終値で57.83米ドルの記録的な株価で取引を終了し、同社の時価総額は692.6億米ドルに達した。中国におけるソーシャルコマースのパイオニアであるアリババ に次ぐ中国第2位の取引量を誇るeコマースプレイヤーとなり、主要な競争相手の1つである JD.com よりも大きな時価総額を有している。

3.2 C2M

中国の電子商取引大手から生まれた「Consumer to Manufacturer(消費者から製造者へ)」モデルは、最終生産者と最終消費者を結びつけ、オーダーメイドの製品を低価格で生産することを可能にする。拼多多などのプラットフォームは、2019年上半期に5億3,630万人のアクティブなバイヤーと70億個の製品を販売したとカウントされており、小売企業と消費者データを共有することで、市場の需要をより的確に把握し、消費者が何を必要としているのか、何を欲しているのか、予算はどうなっているのかを正確に把握することができる。

「消費者はビッグデータを介して、製造業者に生産すべきものを提案し、生産を開始するのは消費者」という考え方である。C2Mは、蒸気機関、電気、自動化に次ぐ「第4の技術革命」とも言われており、消費者のニーズを優先することで、生産とサプライチェーンに革命を起こし、小売業界を変革することが期待されている。

拼多多は、この新しいモデルをベースに、消費者の洞察力、研究開発の提案、好みを提供することで、ターゲットとする顧客に合わせた製品を作ることができるように、加盟店をサポートする。

拼多多のプラットフォームは、「バーチャルバザール」のようにデザインされている。グローバルな同業者が使用している従来の検索モデルとは異なり、拼多多はスクロール可能なパーソナライズされたレコメンドをユーザーに提供する(ユーザーの過去の閲覧行動のアルゴリズムに基づいています)。アプリ内には検索はなく、拼多多のユーザーは、すでに考えているアイテムを検索するためにプラットフォームを利用するのではなく、通常は楽しみのために閲覧する。このモデルは、オフラインショッピングに典型的に関連する発見の楽しさを再現している。

拼多多のオンラインショッピングでは、ソーシャルの統合が鍵を握っており、ショッピングの「チーム」が大きくなればなるほど、購入価格が安くなります。このインタラクティブな機能は、お得な情報に動機づけられた消費者を惹きつけ、Eコマースをゲーム化しながら、プラットフォームを中毒性のあるものにしています。拼多多はまた、無料商品、毎日のユーザーには現金報酬、無料配送などのインセンティブも提供しており、ユーザーを夢中にさせています。

ユーザーが友達のモチベーションを上げることができない場合は、他のオンラインユーザーと一緒にチームを作ったり、製品を購入したりすることができる。拼多多には常にお得な情報があり、プラットフォームを非常に粘着性のあるものにしている。

3.3 人口の7割を占める農村、地方都市で人気

ソーシャルシェアリングモデルは、ユーザーが所得や消費嗜好が似ている友人と商品情報を共有することを意味する。拼多多の割引価格は最大90%に達することができる。このような大幅な割引価格は、可処分所得が限られており、ブランド意識の低い中国の農村部や地方都市に対応している。このグループは中国の人口の73%を占めている。

拼多多は、eコマースに着実に慣れ親しんできている新しい市場を開拓している。中国の農村部の顧客は、2018年にeコマースで1兆3700億元を費やしており、前年比30%増となっている。拼多多は、ユーザーの70%を占める女性に特に人気がある。彼女たちは家族での買い物に責任を持ち、より価格に敏感であると考えられている。

拼多多の高いパフォーマンスにより、アリババとJD.comは、次の戦場となる可能性を秘めた地方の市場にも目を向けようとしている。アリババは人気B2Cプラットフォーム「淘宝網(タオバオ)」のディスカウント版を立ち上げ、集団購買サービスに約100億元(約14億ドル)の補助金を注入した。JD.comはソーシャルコマースアプリ「Jingxi」を立ち上げた。Pinduduoスタイルの手法を用いて、Pinduduoが成功を収めたのと同じ下層市場に参入しようとしている。

4. 会社事情

4.1 突然のCEOの退任

創業者で元グーグラーでシリアルアントレプレナーのColin Huang(黄峥)は、6月22日付のフォーブスの「リアルタイム億万長者ランキング」によると、純資産額454億ドルで中国第2位の富豪となった。彼は同社のビジョンを「サイバー空間と物理空間をシームレスに統合した多次元空間の模範」と表現している。「それは「コストコ』と『ディズニーランド』を組み合わせたものになるだろう」と述べた。

しかし、7月1日、黄氏は突然、拼多多の保有株の14%近くを売却し、CEOを退任することを発表した。規制当局への申請によると、黄は同日、拼多多に対する個人的な持ち株を43.3%から29.4%に減らし、その価値は約140億ドルに達している。しかし、議決権は88.4%から80.7%に減少しただけで、拼多多の支配権はほぼ完全に保たれている。さらに、中国の新興企業におけるCEOの役割は曖昧であり、議決権と会長としての地位を維持している限り、退任しても黄の支配力に大きな影響を与えることはないと思われる。

また、拼多多にはCFOがいないことも特筆すべき点である。拼多多は、CFOを探していると主張しているが、何年もCFOを雇っていない。

拼多多の創業メンバーの一人であり、CTOでもあるChen Leiが、黄の後任として同社の新CEOに就任することになった。彼は2016年からCTOを務め、それ以前はXinyoudi StudioでシニアシステムアーキテクトとCTOを務めていた。陳氏は清華大学でコンピュータサイエンスの学士号を、ウィスコンシン大学マディソン校でコンピュータサイエンスの博士号を取得。黄は会社の声明で、「彼が拼多多を次のレベルに向けて努力するために、さらに強力な基盤を築くことになる」と述べている。

4.2 アリババとの係争

多くのマーチャントは、アリババと拼多多の両方のプラットフォームで販売していますが、アリババはマーチャントに対し、ハイバイ先をどちらか一報に限定するよう要求した。これは、拼多多における営業を終了しない販売者は、アリババのマーケットプレイスである「Tmall」での顧客との接点を失うことを意味する。

このアリババの措置に対して、支配的な市場での地位を濫用し、中国の独占禁止法に違反したとする訴えが2件起こされている。それらの1つは、世界最大の電子レンジメーカーであるGalanz Groupによる提訴です。アリババの圧力に対し公に発言するには、勇敢さと確固たる経営基盤が条件となる。同社は、広東省の工場で1日あたり10万台を超える電子レンジを生産し、2万人の従業員を雇用しています。同社とアリババとの問題は、社長のLiang Zhaoxianが拼多多の本社を訪問し、協力協定に署名したときから始まったという。

アリババのアルゴリズムは、買い物客のトラフィックをすぐにGalanz GroupのTmallストアから逸らすようになり始めた、とGalanz Groupは主張している。Galanzは昨年6月、アリババを非難する声明を発表し始めた。販売数上位の電子レンジ8モデルがTmallの検索結果から消えた様子を示す動画を公開した。

参考文献

- Naomi Botting. Everything retailers need to know about Pinduoduo, China’s new e-commerce leader. LENGOW. Jan 7, 2020.

- Michael Norris. Pinduoduo growth story needs a new chapter. Technode. May 12, 2020.

- Pinduoduo Inc. "Presentations".

- Anu Hariharanand Nic Dardenne. "拼多多 and The Rise of Social E-Commerce". Y combinator. May 6, 2020.

- Johnny Ho, Felix Poh, Jia Zhou, Daniel Zipser. "China consumer report 2020" McKinsey & Company. December 2019.

- Lambert Bu et al. "China digital consumer trends in 2019" McKiseny Digital. September 26, 2019.

Photo courtesy of China Daily.